宝能系近300亿弹药在路上 前海人寿发债空间超百亿

来源:21世纪经济报道 发布时间:2016-07-05 12:02:43

本报记者 黄斌 辛继召 李致鸿 北京、深圳报道

“弹药”在路上

钜盛华2015年末总资产飙升9倍有余,净利润飙升69倍,这为其发债提供了支撑,随着300亿债券的即将发行,宝能系再次补充了“弹药”,万科与宝能之间的股权白刃战也更加引人关注,在一个个变量到来之后,这场股权大战的结果,充满了悬念。

7月4日,万科A(19.790, -2.20, -10.00%)股票的复牌,宣告“宝万之争”在资本市场的肉搏战,正式重启。21世纪经济报道记者调查发现,自6月下旬开始,“宝能系”便开始在债券市场升级自己的筹资安排。

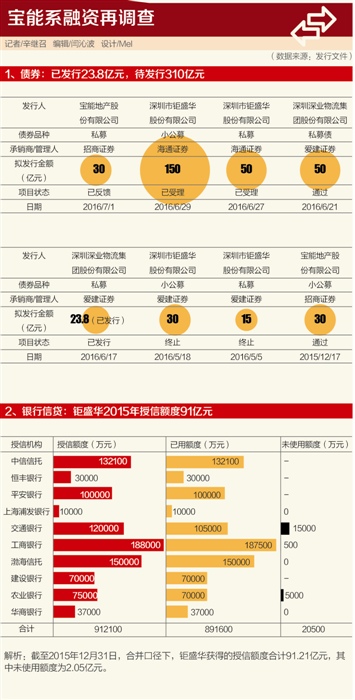

6月22日,“宝能系”公司深圳钜盛华股份有限公司(下称“钜盛华”)申请在深交所发行150亿元小公募债,海通证券(15.760, -0.09, -0.57%)为承销商,深交所于6月29日将项目状态更新为“已受理”,发行说明书显示,该笔融资中的约78亿元将用于归还鹏华资产管理公司的贷款,该笔贷款为钜盛华于2015年通过质押万科A股权的方式获得。6月27日,深交所还将同为海通证券承销的钜盛华50亿元私募债项目状态更新为“已受理”。

值得注意的是,钜盛华去年10月-11月期间曾分别申报过30亿元小公募和15亿元私募债,主承销商均为爱建证券。两只债券分别于今年5月18日和5月5日终止发行。