高善文:为什么我看涨房价和股票?

今年以来,随着供应收缩取得进展,产能过剩问题缓解,PPI同比回升,实体经济走出了此前的债务-通缩恶性循环,企业面临的实际利率水平也有较大幅度滑落。

如果加权贷款利率维持当前水平不变,那么利率与PPI环比的差将迅速由2015年11%的位置下降到2017年不足1.5%的水平,这无疑将大大便利和加速企业的杠杆去化进程。

因此,从资产负债率角度看问题,企业的杠杆去化已经取得一些成效,正在进入加快改善的过程。从潜在的系统性金融风险的角度看,杠杆高低的微观基础主要是企业的资产负债率(企业通过权益来吸收风险),以及盈利能力(企业通过现金流来吸收风险)。这两个领域的改善表明与宏观杠杆相联系的潜在系统性风险开始下降。

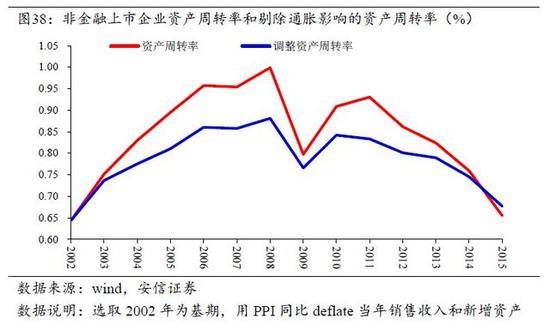

那么,企业部门的资产周转率会如何演化呢?这一问题既牵扯到企业ROA的改善趋势,也涉及到宏观杠杆比率的走向,无疑值得思考。以上市非金融企业的数据为基础(见图37-图39),观察2002年以来的资产周转率与PPI定基数,可以看到,在绝大多数年份,两者涨跌的方向高度同步。

部分的原因在于会计原则,即销售收入是当期现价来记录,而资产累计是历史现价来记录。价格的变化使得历史现价与当期现价存在明显差异。在通货膨胀的条件下,历史现价相对缩小,从而提高了企业的资产周转率,通货紧缩的情况刚好相反。

完全从价格的情况看,随着通货紧缩的消除和通货膨胀的出现,企业的资产周转率即将触底改善。

然而,图38中同时计算了剔除通货膨胀因素后的实际资产周转率。过去十几年以来,我们同样能够看到明显的趋势变化,这一趋势在方向上与工业品价格的定基数仍然存在关联,其中的经济原因是值得讨论的。

技术进步和管理上的改善,经济结构的变化(房地产、基建等重资产行业的扩大)都会影响长期的资产周转率变化。但对于可比企业而言,技术原因之外,产品市场的供求平衡以及企业的应对策略可能更加重要。

短期内需求扩大会带来资产周转率的提升,例如2009-2011年的情况;而供应收缩会带来资产周转率的下降,例如2016年的情况。如果企业认为需求的扩大是可以持续的,毛利处在很高的水平,那么它还

可以扩大雇工。同样的资产被更多的工人使用,资产周转率也会提升。反之亦然。

就目前的情况看,企业通过减少生产和雇工,在降低资产周转率的同时,已经将销售利润率恢复到历史平均水平附近。如果未来需求没有明显塌缩,那么资产周转率的下降可能已经触底。考虑到通货膨胀的影响,它还可能会逐步上升。

守望春华

本文首先讨论了房地产市场。在需求层面,小学在校生人数增速对城市之间的房价涨幅差异表现出很好的解释能力。2011-2012年以后,城镇化转向都市化,人口更密集地流向少数大城市和特大城市,部分地导致中国不同城市之间房价出现巨大分化。

在土地供应层面,中国城市建成区之中用于居住用地的比例显著低于国际水平,特别是大城市和特大城市供地意愿更低。土地供应缺乏竞争性,加剧了市场的扭曲,进一步助推了房价。

2009-2011年中国经历了全面的房地产价格的快速上涨和泡沫化,这刺激了供应的过度增长,并随后导致库存的大量积累。由于过去2-3年的努力,重点城市库存基本已经完成去化,其他中小城市的库存水平仍然偏高,但较峰值已显著下降。

以现在的库存水平为基础,参考历史的合理去化速度,看起来再经过15个月左右的时间,大量中小城市的存货去化会基本完成。这一转折的实现和确认标志着经济运行基本正常化,并将对大类资产市场产生重要影响。

本文之后讨论了产能过剩的缓解和杠杆去化的进展情况。

今年以来,PPI环比涨幅明显回升,并稳定在0以上的水平,工业企业和上市公司的销售利润率大幅度改善,工业领域的通货紧缩基本消除,显示去产能开始取得实质性的成效。政府限产之外,市场力量的自发调整也许发挥了更基本的作用。

尽管中国企业部门的宏观杠杆比例继续快速提升,但微观的数据分析显示,2014年以来,企业部门的资产负债率总体上开始下降,宏观杠杆的提升全部来源于资产周转率的恶化。从微观数据上看,企业在2014年之前的宏观杠杆上升来自于资产负债率恶化和资产周转率下降的共同作用;这之后企业已经开始以修复资产负债表为目的的杠杆去化进程。但由于资产周转率的下降,宏观杠杆继续上升。

值得注意的是,2014-2016年的大部分时间里中国在工业品领域经历了比较明显的通货紧缩,这意味着企业的去杠杆行为实际上部分地启动了债务-通货紧缩的恶性循环,这使得杠杆去化十分困难。

随着工业品通货紧缩的消除,企业杠杆去化的宏观条件显著改善,杠杆去化即将明显加速。

一些行业层面的反馈认为,近来的产能去化和资产负债率修复的微观基础在于:众多过去快速增长的竞争性行业正在完成优胜劣汰,并转入寡头垄断的、更加成熟稳定的业态和竞争格局。如果这一判断能够得到确认,那将意味着近来通货紧缩的消退和企业盈利的恢复是跨越周期的,并将对资本市场形成更长期的支持。

从历史数据来看,资产周转率的宏观变化与通货膨胀(紧缩)联系密切。部分的原因在于会计原则,即销售收入是当期现价来记录,而资产累计是历史现价来记录。价格的历史变化使得历史现价与当期现价存在明显差异。

但即使剔除这一因素,资产周转率仍然与通货膨胀存在关联:在通货膨胀大于0的时期,资产周转率总体上处在提高趋势中,而通货紧缩时期刚好相反。

以此来看,中国企业部门的资产周转率可能即将触底回升,这既会支持企业宏观杠杆比率的改善,也会推升企业的资产回报率,从而支持股票市场。