董登新:A股暂停IPO旧时代已终结 仍有较大的扩容空间

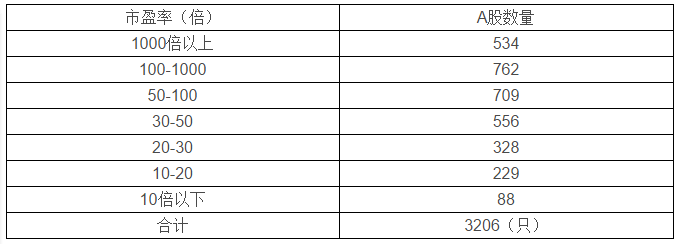

A股市盈率分布(2017年5月2日收盘)

资料来源:本所整理

尽管目前仍处“指数熊市”,但丝毫也不妨碍个股暴炒,这就是所谓的结构性泡沫行情。截至本周三收盘,市盈率高达百倍以上的股票多达1296只,占所有A股的1/3以上,这是十分恐怖的数据。市盈率高达50倍以上的股票超过2000只,占所有A股的2/3。这就是所谓“指数熊市”下的结构性大泡沫?

当大多数股民死盯大盘指数炒股并亏损时,大量机构与牛散却根本不必理睬大盘指数,而是埋头暴炒中小盘个股,疯狂拉升其股价,从中获取暴利。这就是结构性泡沫行情:凡是死盯大盘指数涨跌的散户,大多是亏损的;相反,凡是不理睬股指涨跌的投资者,都在参与暴炒个股,从中渔利。

大盘指数滞涨,个股如此泡沫累累的根本原因是:投资者偏好炒小、炒新、炒差,而大蓝筹、大盘股被投机者所抛弃,因此,要想化解小盘股泡沫,唯一对策就是加速小企业IPO,尤其要扩大中小板和创业板IPO规模,进而平衡供求,化解小盘股泡沫。

可以预料,当小盘股IPO扩容到一定程度,创业板平均市盈率就会从现在的80倍降至50倍以内,这表明投资者开始变得理性,市场供求关系得到了大幅改善。

(四)IPO扩容常态化体现了市场的包容性,也是注册制改革的重要诉求。

注册制是市场化、法治化改革的最直接体现。注册制的实施,将意味着A股市场将会变得更包容、更开放,一级市场将会“去行政化”,证监会将会从“实质性审核与审批”杂务中超脱出来,它将更加专注于市场监管,并能更效地打击证券违法犯罪活动,证交所将会独立制定IPO标准及退市标准,并独立负责IPO实质性审核及退市核准,审核结果报备证监会即可。