中企跨境并购十年:投后管理能力弱 成功案例极少

来源:转载 发布时间:2017-04-08 13:31:36

相比少数股权投资,对上市公司进行多数股权投资的话,收益会稍好一些。平均而言,这类交易的股价自投资日起年均亏损约2%,但区间差异很大,其中仍有过半数交易是盈利的。

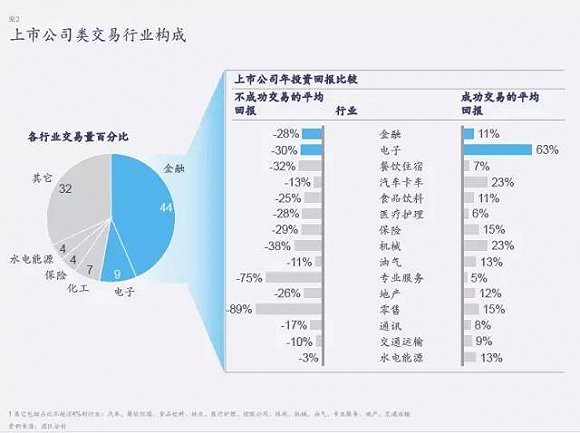

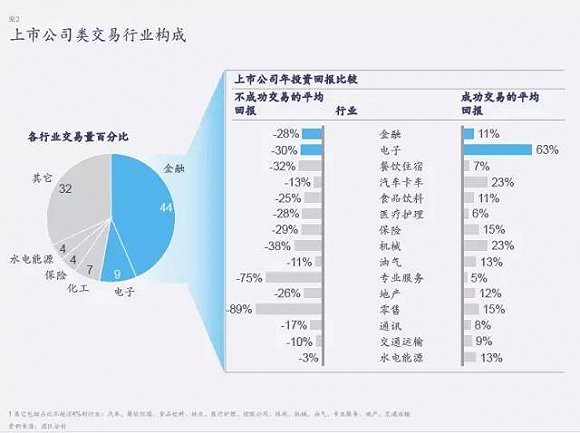

同时更多证据显示,多数股权投资者能从收购中获得核心业务的协同效应:将技术或产品带入中国市场,为买家带来实实在在的利润增长(见图2)。

成功并购案分析

略微超过四分之一的并购不属于资源类与上市公司类交易。对于这类交易,我们通过分析并购案的既定目标(产品、技术或成本),以及比较其是否达成目标,发现约 70%的此类交易成功完成了目标。控股交易与非控股交易的成功率分别为75%和60%。

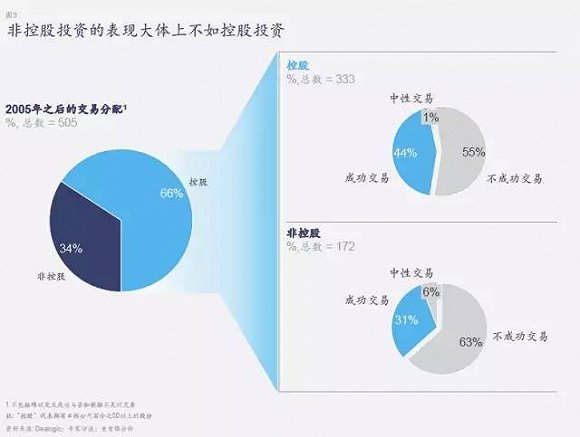

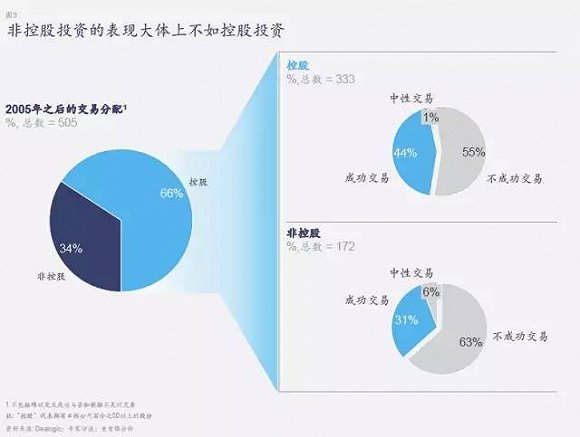

回顾所有跨境并购,我们发现控股比例对投资的成功与否的确很重要。在505宗交易当中,34%为非控股类投资,其成功率仅为约30%。对于控股类投资而言,成功率高达45%(见图3和图4)。

以上信息勾勒出了一张负面的全局图。在505宗中国企业跨境并购交易中(总值4320亿美元),只有200宗约1460亿美元的交易完成了既定目标。

然而,这些交易恰恰是发生在大部分企业都能从并购中获利的时期。2008年后,资金成本创下历史新低,股票市场在几十年来首次有利于企业收购,便宜的资金可转化为具有生产力的资产。