万科“撑腰” 中天精装IPO能否打破过会难魔咒

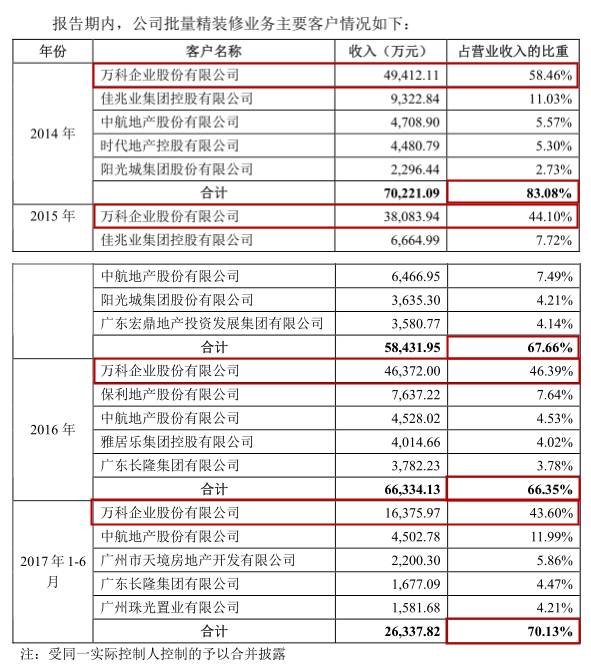

招股书显示,中天精装的营业收入相对集中于少数大客户,存在客户相对集中的风险。报告期内,中天精装批量精装修业务中对前五大客户(按实际控制人合并口径计算)的营收分别为7.02亿元、5.84亿元、6.63亿元和2.63亿元,分别占当期营业收入的比重为83.08%、67.66%、66.35%和70.13%。

▲数据来源:中天精装招股书

而万科地产一直是中天精装的第一大客户且占比较大。数据显示,中天精装从万科地产处所获得收入占当期营收的比例分别为58.46%、44.1%、46.39%和43.6%。虽然报告期内的营收占比逐年下降,但整体来看,交易占比一直处于较高水平。可见,中天精装对大客户万科地产依赖性较大。

▲数据来源:中天精装招股书

对此,有投行人士对记者表示,若大客户未来因自身原因导致生产经营方面发生重大不利变化,这对于企业来说或将成为“致命的打击”。不过,上述投行人士也表示,“万科作为国内知名的房地产开发商,经营风险相对较小。”

然而,IPO日报发现,万科与中天精装的关系并不止那么简单。

招股书显示,2015年7月30日,上海万丰资产管理有限公司(以下简称“万丰资产”)以5320万元向中天精装增资,成为公司的股东,持有555万股股份,占公司增资扩股后总股本的4.8877%。

资料显示,万丰资产的实际控制人为深圳市万科企业股资产管理中心,依托万科企业股资产设立,法定代表人为丁福源。也就是说,万科不仅仅是中天精装的客户,其资产管理中心已经成为了中天精装的股东,直接参与公司管理。

不过,中天精装并未因此将万科地产纳入公司的关联方。对此,中天精装在招股书中表示,“这是因为万科地产不持有万丰资产以及深圳市万科企业股资产管理中心的股权,其现任董事、监事、高级管理人亦未在万丰资产以及深圳市万科企业股资产管理中心任职。”

以房抵款变现难

虽然中天精装看似已经抱住了万科地产“这条大腿”,但现实却是,万科地产因自身要求快速回笼资金选择多次以房产抵扣工程款。因此,中天精装的资金回笼存在难题。