贵州茅台等多家白酒企业划转股权“输血”地方财政

白酒企业的股权成为一些地方政府充实“钱袋子”的财源之一

继贵州茅台(600519.SH)、老白干酒(600559.SH)、泸州老窖(000568.SZ)之后,又有白酒企业加入“输血”地方财政的行列。

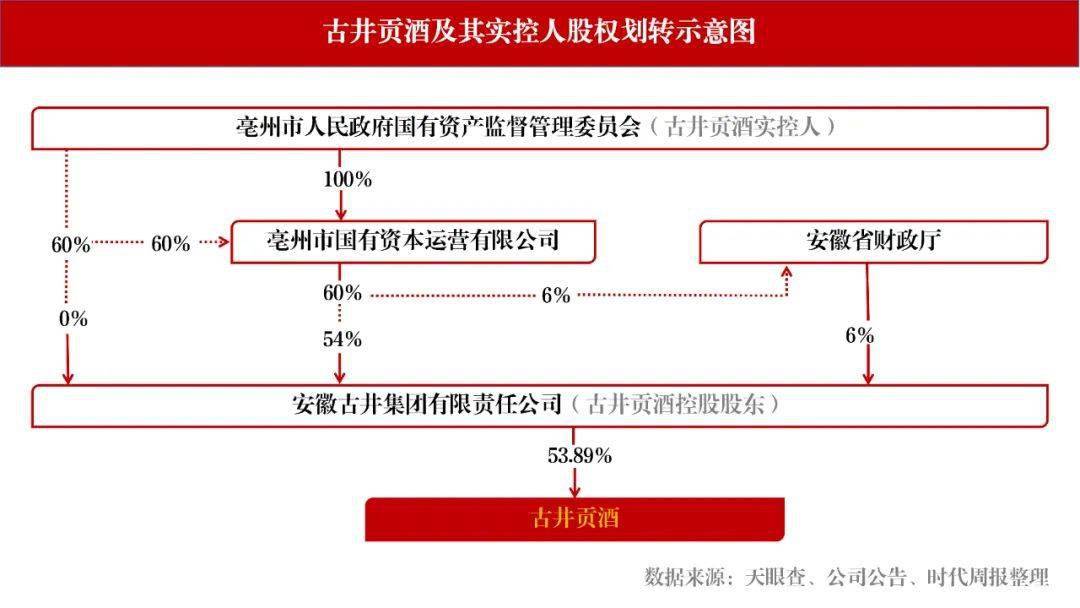

1月15日晚间,古井贡酒(000596.SZ)发布公告称,公司间接控股股东亳州市国有资本运营有限公司(下称“亳州国资公司”)拟将持有的古井集团6%国有股权无偿划转至安徽省财政厅持有,委托安徽省国有资本运营控股集团有限公司作为承接主体,对划转的国有股权进行专户管理,用以充实社保基金。

2019年以来,白酒企业频频通过无偿划转国有股权“输血”地方财政,贵州茅台是其中的典型。2019年底和2020年底,茅台集团两度向贵州省国有资本运营有限责任公司(下称“贵州国资运营公司”)无偿划转贵州茅台共计8%的股份。之后,“河北王”老白干酒和“川酒金花”泸州老窖纷纷效仿茅台,两者各自的实控人衡水市财政局和泸州市国资委分别将其所持有白酒上市公司控股股东的部分国有股权划转至河北省财政厅、四川省财政厅。

矗立在群山之中的巨大茅台酒瓶。/ 图虫创意

时代周报记者还发现,宜宾市国资委也将宜宾国资公司,即五粮液(000858.SZ)控股股东10%的股权无偿划转至四川省财政厅。

尽管最终受让方均是当地省财政厅,但用途不尽相同。茅台国有股权划转并未说明具体用途,业内认为主要是用于化解地方债务,创下“茅台化债”模式,其他三家白酒企业则是为了充实当地社保基金。

1月15日,时代周报记者以投资者身份分别致电泸州老窖及老白干酒董秘办,两家酒企相关负责人均表示,股权转让事项仅涉及公司股东层面,不会对公司的正常经营事项造成影响。

当日,光大银行金融市场分析师周茂华对时代周报记者表示,按规定,划转股份之后股权承接人享有收益权和处置权,但要履行必要义务,同时不干预企业日常经营。股权划转不改变国有股权属性、管理体制和方式。股权划转不改变公司总股权数量,旗下资产规模变化需要动态来看,关键还是要看未来公司发展情况。如通过股权划转,上市国企的治理结构更加完善、经营效率提升,投资者对公司发展前景更趋乐观,总资产将持续扩张。

白酒业在地方经济版图占据重要位置,白酒企业多为当地纳税大户,“输血”地方政府也并非新鲜事。而在多家白酒企业陆续输血地方财政之际,作为白酒消费大省却没有白酒上市公司的山东省也按耐不住了。潍坊市国资委在入主当地化工企业ST亚星(600319.SH)之后,也加入到当前这场资本争夺白酒资产的竞赛中。

可惜的是,潍坊市国资“饮下这杯白酒”的愿望落空。1月17日,ST亚星发布公告称,已和景芝酒业决定终止筹划本次重大资产重组事项。

“中国白酒所在地往往是一些经济相对落后的地区,优势酒企在本地财税中扮演着重要角色,同时作为重要的本地税收来源,酒企在本地金融体系中承担着重要的杠杆作用,拥有国资背景的酒企输血地方财政,是企业社会责任的一种体现,也是换取政府继续支持的方式。”1月15日,白酒分析师蔡学飞对时代周报记者表示。

“输血”大比拼

各地国企密集转让国有股权,与此前国务院关于全面推开划转部分国有资本充实社保基金的决策部署有关。

2017年11月,国务院印发《划转部分国有资本充实社保基金实施方案》,中央和地方划转部分国有资本充实社保基金工作于2019年全面推开,白酒企业则成为其中浓墨重彩的一笔。

“在实施国有股权划转政策时,各地国资委都在寻找优良生态行业。而白酒行业目前整体经济效益和盈利发展状况都较为良好。”1月15日,中国企业研究院首席研究员李锦向时代周报记者表示。

中国白酒产业有着明显的地域特色,安徽有“徽酒四杰”,其中古井贡酒和金种子酒(600199.SH)均属国有控股。不过,金种子酒目前已自身难保,财报数据显示,公司在2019年和2020年前三季度分别亏损2.04亿和1.05亿元 ;反观古井贡酒,2019年净利润达20.98亿元,位列中国白酒上市公司第五位。

作为“徽酒四杰”之首,古井贡酒自然成为安徽地区划转国有股权的“主力”之一。

2019年3月,古井贡酒发布公告称,亳州市国资委拟将古井集团60%股权无偿划入亳州国资公司,这项划转在2020年12月23日完成工商变更登记手续,亳州国资公司正式成为古井贡酒间接控股股东。2021年1月15日,亳州国资公司将持有的古井集团6%国有股权无偿划转至安徽省财政厅持有。

(制图/时代周报实习记者 余佩掀 实习生 钟美琪)

古井集团为古井贡酒控股股东,持股53.89%。1月15日,古井贡酒报收236.0元/股,总市值1188.50亿元。

作为中国的产酒大省,四川省有“川酒六朵金花”,其中只有五粮液(000858.SZ)和泸州老窖为国有控股,分别位于“酒都”宜宾市和“酒城”泸州市。

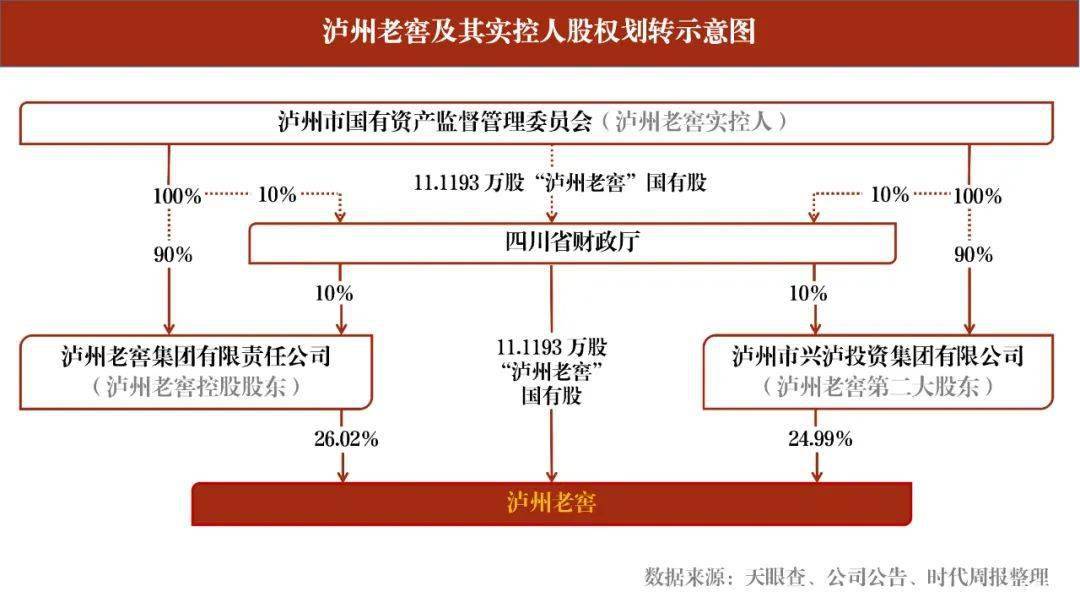

各家白酒企业的股权结构不同,划转方式也不一样,泸州老窖国有股权划转方式相对更为复杂,既包括划转上市公司股份,又包括划转控股股东及其一致行动人的部分股权。

公告显示,泸州老窖实控人泸州市国资委拟将所持11.1193万股泸州老窖国有股(占泸州市国资委所持泸州老窖股份的10%,占泸州老窖总股本的0.008%),及所持公司控股股东老窖集团10%股权、所持老窖集团一致行动人兴泸集团10%股权无偿划转给四川省财政厅,由四川省财政厅代社保基金持有。

截至1月5日,老窖集团和兴泸集团国有股权划转手续已办理完毕,泸州国资委直接持有泸州老窖股份划转手续尚未办理完成。

(制图/时代周报实习记者 余佩掀 实习生 钟美琪)

泸州老窖控股股东老窖集团持有上市公司26.02%股权,兴泸集团持有上市公司24.99%股权。1月15日,泸州老窖报收243.50元/股,总市值3566.67亿元。以当天收盘价计算,泸州国资委拟划转的泸州老窖11.1193万股对应市值为2707.55万元。

时代周报记者发现,五粮液的控股股东也向四川省财政厅“输了血”。

根据天原股份(002386.SZ)2020年11月5日公告,宜宾市国资委将持有宜宾市国有资产经营有限公司(下称“宜宾国资公司”)10%的股权无偿划转至四川省财政厅,于2020年11月4日已完成工商变更登记。

划转完成后,宜宾国资委、四川省财政厅分别持有宜宾国资公司90%、10%的股权。

宜宾国资公司是天原股份的控股股东,同时也是五粮液的控股股东,直接持股五粮液34.43%。此外,宜宾国资公司全资子公司五粮液集团,还持股五粮液20.40%股权。

五粮液/图虫创意

1月15日收盘,五粮液报287.70元/股,总市值11167.39亿元。

时代周报记者分别致电宜宾市国资委和宜宾国资公司,截至发稿,暂无人接听。

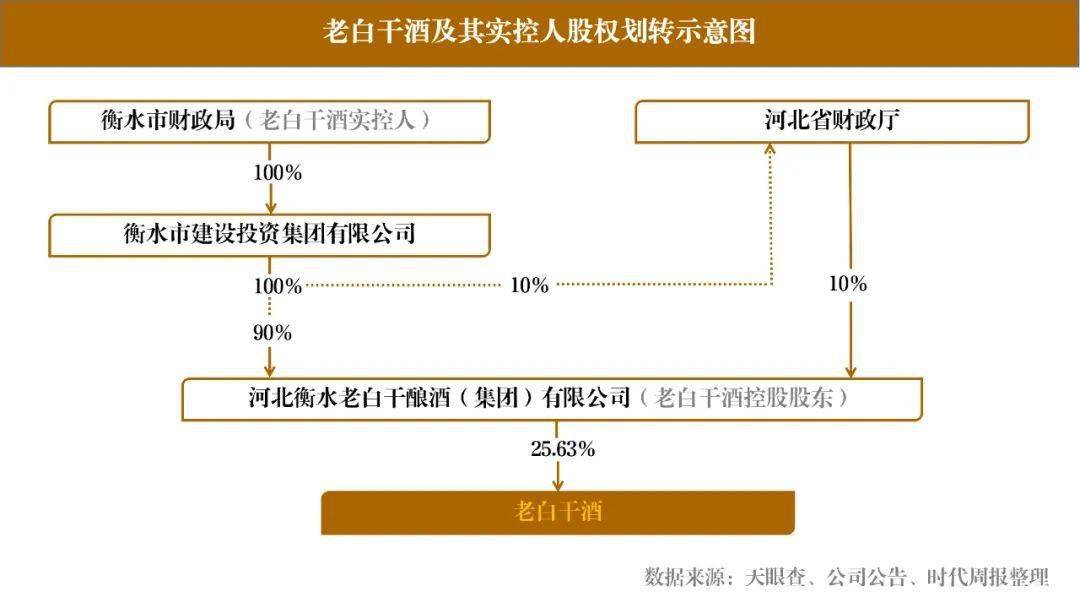

作为河北省唯一一家上市酒企,老白干酒于2020年12月25日晚间发布公告称,公司实控人衡水市财政局将其通过衡水市建设投资集团有限公司持有的老白干集团国有股权的10%无偿划转给河北省财政厅。

老白干集团为老白干酒控股股东,持股老白干酒25.63%。1月15日,老白干酒报收28.02元/股,总市值251.42亿元。

(制图/时代周报实习记者 余佩掀 实习生 钟美琪)

李锦认为,在刺激消费的背景下,当前白酒行业盈利快速增长势头尽显,与白酒企业相关联的国有股权价值水涨船高,有利于充实当地社保基金。且相对其他国企,白酒企业投资回报较为快速,更有利于促进当地经济发展,增强当地财政实力。在资本保值增值方面,白酒企业应该保持自己的竞争优势,实现生产收益稳中推进。

争议“茅台化债”模式

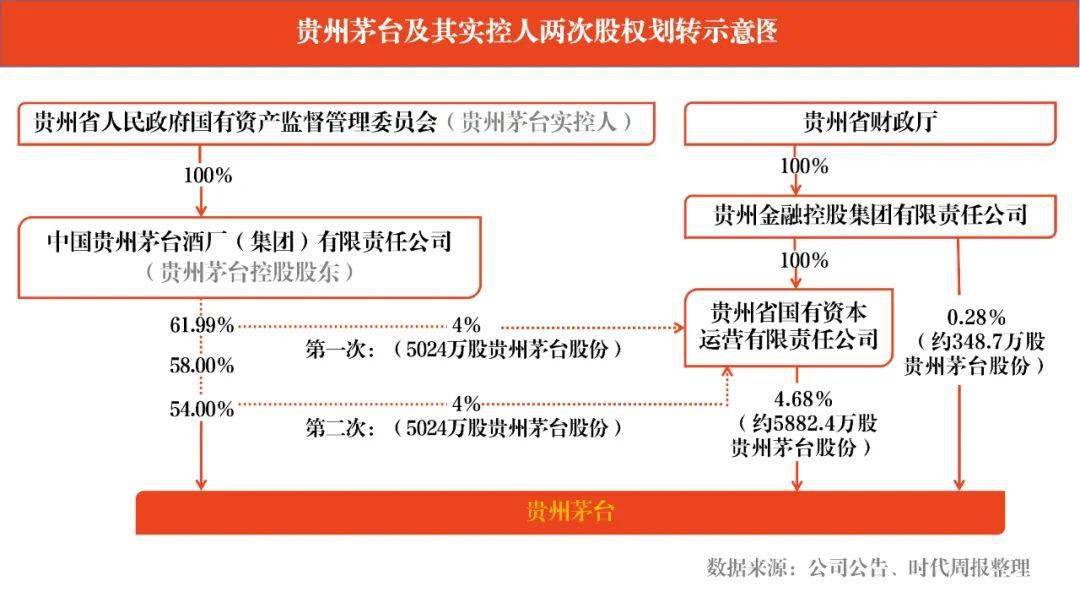

在本轮“输血”地方财政中,与其他三家白酒企业不一样,贵州茅台更多是为了助力贵州化解债务。

2020年12月30日晚间,贵州茅台公告,控股股东茅台集团已通过无偿划转方式将持有的公司5024万股份划(占比为4%)转给贵州国资运营公司,后者实控人是贵州省财政厅。按照当日茅台的收盘价1993元/股计算,该笔股权划转总市值高达1001.3亿元。

这是茅台集团一年时间里第二次向贵州国资运营公司无偿划转股权。上一次股权转让于2019年12月25日公告,无偿划转股数同样为5024万股,占总股本4%。当天贵州茅台收盘价为1120.61元/股,该部分股权市值近570亿元。

此后一年时间里,贵州国资运营公司陆续减持这部分茅台股份。

(制图/时代周报实习记者 余佩掀 实习生 钟美琪)

财报数据显示,截至2020年3季度末,贵州国资运营公司持股比例由4%降至2.67%。截至2020年12月23日,贵州国资运营公司持股比例进一步下降至0.68%。这一年以来,贵州茅台股价持续上涨,盘中触及最高价1906.2元/股。按照区间成交均价计算,贵州国资运营公司套现已超700亿元。

本次无偿划转完成后,贵州国资运营公司持有贵州茅台5882.4万股股份,占公司总股本的4.68%,若以2021年1月15日最新收盘价2082.0元/股计算,贵州国资运营公司持有的该部分股权对应市值达1192.95亿元。加上此前已经套现的逾700亿元,茅台两次划转股权对应总市值超1800亿元。

在业内看来,贵州国资运营公司通过减持贵州茅台股票套现来化解债务或充实社保基金。贵州省地处中国中部和西部地区的结合地带,经济总量位于全国中下游水平,面临较大存续城投债券集中兑付压力。数据显示,2019年,贵州城投有息负债和地方政府债务余额分别为1.10万亿元、9673亿元左右,2020-2025年城投债券每年到期规模多超过400亿元。

自2019年10月贵州省地方金融监督管理局举办贵州省债券市场投资者恳谈会以来,贵州陆续出台了独具特色的化债举措,其中备受关注的便是围绕茅台展开的一系列“组合拳”。

实际上,自前贵州省交通运输厅厅长、党委书记高卫东于2020年3月接替李保芳,成为茅台集团党委书记兼董事长、贵州茅台董事长之后,茅台对贵州当地的“输血”动作明显增加。

2020年11月,茅台集团发布公告称,公司将面向专业投资者公开发行面值总额不超过150亿元无担保公司债券,用于收购同为贵州国资旗下的贵州高速公路集团有限公司(下称“贵州高速”)股权、偿还有息债务、补充流动资金需求等。这也是茅台集团史上首次发债。

值得注意的是,截至2020年6月末,贵州高速亏损19.2亿元;贵州高速负债合计2894.28亿元,负债率为69.98%。业内认为,茅台迈出了辅助贵州化债的一步,以其优质资产,通过撬动资本杠杆间接引导债务风险的化解。

不仅如此,2020年9月15日,贵州茅台公告称,公司控股子公司贵州茅台集团财务有限公司(下称“茅台财务”)开展固定收益类有价证券投资业务,投资总规模不超过其资本总额的70%。

申万宏源首席固收分析师孟祥娟在研报中认为,这意味着茅台公司可以买贵州城投的债券,边际上能够提升一点市场对贵州城投的认可度,但是相对于贵州的债务量来讲,茅台财务能买的债券量还是较少的,无法解决贵州根本问题。

1月16日,中央财经大学财税学院教授、中证鹏元地方财政投融资研究所执行所长温来成接受时代周报记者采访时表示,“茅台化债”属于各地政府化解债务中的一种具有地方特色的做法。这几年白酒行业股价上涨的比较多,地方政府通过出售白酒上市公司部分股份来化解部分地方政府隐形债务,该模式较容易操作,成本也较低,并能在较短时间内见效。

“不过,并不是所有地方政府都有像茅台这样的优质资产,未必能学习‘白酒化债’模式。”温来成对时代周报记者说。

天下第一瓶。/图虫创意

此外,捐款也是茅台“输血”的一种方式。2020年以来,贵州茅台公开的捐款项目合计达13.9亿元。

贵州茅台的大额捐赠引发小股东质疑,认为茅台未经股东大会决议,董事会擅自捐款属于违规操作,损害了小股东的权益,拟对贵州茅台发起集体诉讼。

国资“饮酒”深意

白酒企业的股权成为充实地方政府“钱袋子”的主要财源之一,白酒资产亦变得炙手可热。

在ST亚星控股股东变更为潍坊市城投集团,公司实际控制人变更为潍坊市国资委后,潍坊市国资委立马发起了对景芝酒业的收购。

1月10日,ST亚星发布《关于筹划重大资产重组暨签订现金收购景芝酒业白酒业务控制权意向性协议的公告》显示,ST亚星拟以现金收购的方式收购景芝酒业白酒业务的控制权。据悉,本次交易对价的支付方式为现金支付,预计将构成重大资产重组情形。

公告显示,1月9日,ST亚星与景芝酒业签署《合作意向协议》,双方同意ST亚星或其下属子公司以现金收购的方式取得景芝酒业白酒业务的经营性资产。本次交易完成后,上市公司将取得景芝酒业白酒业务资产的控制权。

此时,距离景芝酒业与江苏白酒上市公司今世缘“散伙”仅半个月。2020年12月24日,今世缘发布公告称,公司决定终止对景芝酒业的投资。

地方国资争夺白酒资产的紧迫性可见一斑。

根据今世缘所公布的资料,2018年,景芝酒业经审计资产总额为34.93万元,净资产为7.57亿元,分别实现营收和净利润12.48亿元、627.5万元。2019年前11月,景芝酒业实现营收12.36亿元,净利润3715万元。

作为山东规模最大的白酒企业之一,景芝酒业因各种原因,一直未能登陆资本市场。当下,各路资本争夺白酒资产的并购热潮涌动,一边是景芝酒业对上市的渴望,另一边则是地方国资意图把景芝酒业留在当地,并盘活ST亚星。

不过,这起并购仍存在诸多争议,引发上交所两度下发问询函,要求补充景芝酒业的经营情况、收购的风险等情况。截至目前,ST亚星尚未回复问询。

1月15日,ST亚星董秘办相关负责人回应时代周报记者表示,涉及本次收购景芝酒业收购事宜及交易所问询,后续会发布相关公告。

“景芝酒业是潍坊当地的税收的支柱企业,而且在当地拉动经济、扶贫、带动关联产业发展等方面有很大的作用,因此本次收购的背后,地方国资起到了主导作用,主要想把这一税收来源留在当地,而山东也将迎来第一家白酒上市公司,未来可以利用当地政府的资源及政策支持,把景芝酒业做大做强。”1月10日,原山东温和酒业总经理、白酒专家肖竹青告诉时代周报记者。

国藏汾酒。/图虫创意

最新消息显示,ST亚星已和景芝酒业决定终止筹划本次重大资产重组事项。1月17日,ST亚星发布公告称,交易双方继续就本次交易核心涉及的标的经营性资产范围再次进行了磋商,尤其对涉及白酒业务衍生经营性资产 (酒文化、文旅产业资产等)是否划入本次收购范围双方未能达成一致。基于该原因,各方认为该事项已对本次重组构成实质障碍,决定终止筹划本次重组。各方均不承担违约责任。

在蔡学飞看来,中国白酒消费具有区域性特征,且中国白酒是重稅行业,而且酒类消费往往需要政府的带领与推动,因此酒企与政府关系非常紧密,国资背景介入酒行业有利于整合区域资源,并且推动相关后续工作的进程。

实际上,白酒企业多为当地政府税收大户。从这次四家无偿划转国有股权的白酒企业来看,贵州茅台每年纳税总额位列贵州省榜首,其余几家同样是当地纳税大户,老窖集团在2019年四川省企业纳税排名中位列第三,五粮液集团则位于第二。

撰文:黄嘉祥 余佩掀 钟美琪

编辑:朱白