当当网75亿元卖身天海投资 溢价235倍 不承诺业绩

文/兰琳

编/李悫

4月11日,天海投资发布公告称,公司拟以6.23 元/股的价格发行6.52亿股,并支付34.4亿元现金,初步作价75亿元购买北京当当网信息技术有限公司100%股权及北京当当科文电子商务有限公司100%股权。

与此同时,公司拟募集不超过40.6亿元配套资金,交易标的为原美国上市的综合类电商平台当当网,其实际控制人为俞渝和李国庆。

事实上早在此前的3月9日,天海投资就曾发布重大资产重组公告,称拟向交易对方购买资产,标的正是第三方持有的北京当当科文电子商务有限公司及北京当当网信息技术有限公司的相关股权。

该公告显示,当当网净资产账面价值仅为3178.93 万元,而本次预估值高达75亿元,增值 74.68亿元,增值率达到 23492.84%,增值近235倍。

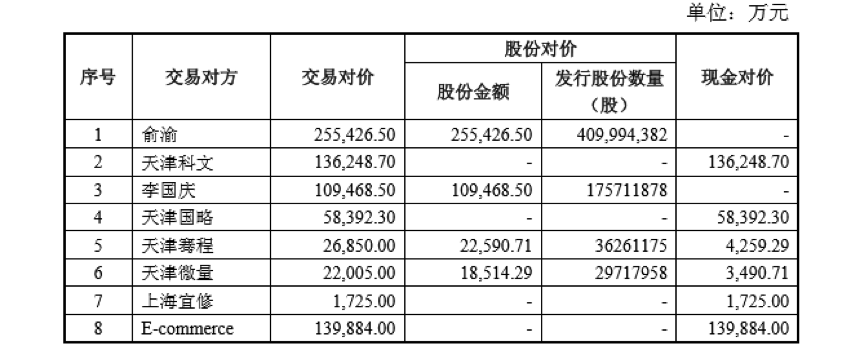

其中,李国庆、俞渝夫妇以发行股份的形式作为交易对价,共计36.50亿元。其他主要股东则均选择以现金,或现金配合发行股份的方式作为交易对价。

(公告显示各交易方选择的对价方式)

值得一提的是,如此高的估值之下,天海投资并未对当当提出业绩承诺的要求。

公告显示,购买资产是基于交易双方协商下的市场化交易行为,对收购方天海投资而言,目的在于布局电商业务与扩充较大战略整合空间和协同效益,故且协商一致不就标的资产业绩做承诺或补偿,并提请投资者关注交易对方未做业绩承诺的风险。

此外,公告申明,本次交易不会导致公司控制权的变更,即当当网不会借壳上市。

本次交易完成后,海航科技集团有限公司将持股16.95%,成为最大股东,俞渝和李国庆合计直接持有公司16.49%股份,两者相差仅为0.46%。

据“公司深读”整理,天海投资系海航旗下公司,主要业务为云服务平台,包括产业云,在航旅、金融、零售、物流等领域提供解决方案;挖掘人工智能的应用场景和提供大数据服务。

当当网则是中国现存最老的电商网站之一,成立于1999年,以卖书起家,后逐步扩展至全品类电商零售平台,被誉为“中国的亚马逊”。

当当网曾于2010年赴美上市,公开资料显示,上市当天,当当网开盘价为24.5美元,较发行价16美元上涨53%,股价最高达30.08美元,市值超过23亿美元。上市当日市盈率超过100倍,创下当时在美上市公司市盈率最高水平。

囿于此后的业绩亏损,当当网股价最终于2016年完成私有化退市,退市时市值仅为5.3亿美元。