腾讯第一大股东南非报业首次减持2% 17年暴赚超1万亿元

3月22日腾讯股价竟然暴跌5.02%。

这样的单日跌幅对香港股王来说历史罕见。

腾讯最近一次大跌是在2018年2月6日,大跌7%创历史最大单日跌幅。那时候是因为全球股市大跌所影响。

而在2017年全年单日最大跌幅是7月4日下跌4.13%,那一次很好理解,当时人民网通过《人民日报》手机客户端发表了两篇评论文章,对王者荣耀进行了批判,称其“作为游戏,《王者荣耀》是成功的,而面向社会,它却不断在释放负能量”,以及“针对‘社交游戏’的监管刻不容缓”。

一天跌去8个乐视网

腾讯大跌5.02%,为今年2月6日以来的最大跌幅,报439.4港元,成交322.05亿港元,明显放大,最新总市值为41740亿港元,一天市值蒸发了2203亿港元。

蒸发掉的市值已超过港股市场上97%的上市公司的市值。

2200亿市值是什么概念?这可是8个乐视网的市值。

那么3月22日的大跌5.02%是发生了什么事情?一起来解开这个谜底。

近乎完美的年报,以及背后的隐忧

腾讯公布了2017年四季度财报和全年年报,业绩一如既往的超预期,数据堪称完美。

财报显示,2017年度全年业绩如下:

全年收入为2377.6亿元人民币(下同),同比增长56%;

全年净利为715.1亿元,同比增长74%。在非通用会计准则下,净利为651.26亿元,同比增长43%。

截止2017年12月31日的四季度:

收入为663.92亿元人民币(下同),同比增51%;

净利为208亿元,同比增长98%,在非通用会计准则下,净利为175亿元,同比增长42%。

这个季度,腾讯实现净利同比接近100%的增长,为三年来最高值,惊艳四座。

但有分析认为,2017年腾讯游戏业务的收入为978.83亿元,同比增长38%。第四季度收入为243.67亿元,同比增长32%。相较于上季度来说,增速放缓。

而腾讯去年第四季度获得了79亿的投资收益,而三季度投资收益为39亿。

如果把两个季度的投资收益减掉,腾讯第三季度业务净利141亿,第四季度129亿,环比下滑8.5%。显然,2017年腾讯投资的众安在线、阅文集团、易鑫集团、搜狗等一系列独角兽成功上市为其带来了不错的回报。

众多发展劲头迅猛的独角兽为腾讯这份亮眼的财报可是出了大力气。假如剔除掉这部分收益,估计这份财报就没有这么好看了。

引以为傲的游戏并没有带给大家惊喜,增速反而放缓;QQ和相关业务的活跃度在下降,与去年同期相比,月活跃账户数量下降了9.8%;微信和WeChat的合并月活跃账户数达到9.89亿,也意味着增长空间逐步缩小……仔细研究腾讯的成绩单,实在不能让人满意。

神秘大股东要减持

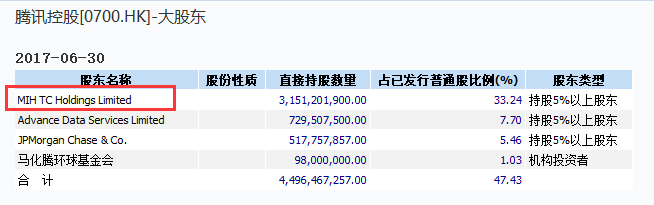

3月22日,腾讯控股第一大股东Naspers向投资者公告,将出售至多1.9亿股腾讯股份,相当于腾讯全部已发行股本的2%,这将把其在腾讯的股份从33.2%减少到31.2%。

(MIH为Naspers南非报业旗下的投资部门)

以今日腾讯收盘价计算,1.9亿股腾讯股票价值834.86亿港元。

公告显示,上述资金将用于加强Naspers的资产负债表,并将随着时间的推移投资,以加速Naspers分类广告、在线食品交付和金融科技业务在全球的增长,并在出现时追求其他令人兴奋的增长机会。Naspers称,至少三年不会进一步减持腾讯股份。

MIH如何成为腾讯的第一大股东

腾讯大家都耳熟能详了,但是,拥有腾讯33%股份的第一大单一股东MIH却始终影像模糊,神秘色彩浓郁,异想天开的阴谋论也始终存在。今天咱们就来挖一挖MIH到底是谁。

2000年前后,腾讯正处于揭不开锅的状态,由于服务器承载不起大量的QQ用户同时在线,于是不得不采取一台电脑只能一个QQ账号在线的限制措施。

2000年3月,欲以100万元卖掉QQ而未成功的马化腾,终于等来了第一笔投资,IDG与盈科数码各以110万美元的价格换取腾讯20%的股份。

一年之后的2001年6月,南非MIH(Media Independent Handover)以受让的方式成为腾讯的大股东。当时盈科数码将其所持20%股权全数卖给了MIH,作价1260万美元,IDG也以806.4万美元的价格出售了12.8%股权给MIH,另外,马化腾团队也向MIH转让了13.6%的股权。腾讯于是形成了创业团队、MIH、IDG各持46.4%、 46.4%、7.2%的股权结构。

2003年8月,腾讯回购了IDG所持剩余的7.2%股权,代价约为457.9万美元,腾讯的股权结构于是演变成创业团队与MIH各持50%的股权格局,直至IPO前夕。

现在来算一下回报账:盈科数码投了110万美元,股权在手上拿了一年转手就套现了1260万美元,回报超过11倍;IDG的情况与盈科数码大体相同,只是IDG稍微多赚了几万美元。如果孤立来看,一年赚十倍的项目,在任何时候都可以说是非常成功的投资。但是在MIH的投资回报面前,盈科数码及IDG则显得着实寒酸。

根据腾讯招股书的披露,腾讯IPO时MIH的持股数为6.3024038亿股(占比37.5%),而其2013年年报披露MIH的持股数依然为这个数字。换句话说,MIH自入股腾讯之后17年来一股都未套现。

按照腾讯2018年3月21日的收盘价来说,MIH的持股市值高达13874亿港元,折合1768亿美元,再感受一下换成人民币,是11193亿元!而其在2001年的初始投资额仅为3200万美元。据此计算,MIH于腾讯的投资回报倍数高达5525倍。

Naspers存在套现压力

腾讯股价的飞速上涨,为Nasper带来可观回报的同时也带来烦恼。

Nasper首席执行官鲍勃·范·迪克在去年12月接受媒体访问时称,因为持有大量腾讯股票,公司一直以来都承受很大压力,因为很多股东都建议他抛售手中股份。

在去年12月,Naspers持有腾讯股票市值达到1580亿美金,而当时Naspers总的市值只有1120亿美金,中间的差距很大,意味着投资者认为Naspers的其他业务和投资毫无价值。

Naspers首席财务官巴希尔·斯库尔多斯称,跟踪Naspers的分析师透露,除了腾讯的股票,公司的资产价值至少有1800亿美元,公司未来考虑把旗下一些业务上市,增加自身投资组合,并慢慢开始减少潜在的折价。

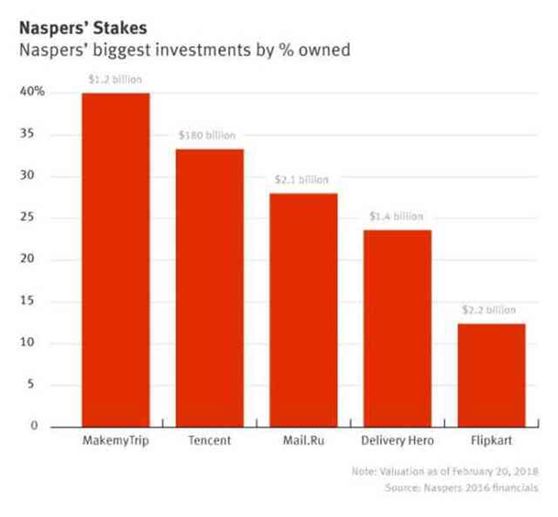

事实上, Naspers一直在试图复制投资腾讯的成功,不断寻找新的投资对象以缩小折价程度。2015 年,Naspers 建立了自己的风投部门,对科技和新媒体初创进行长线投资。目前Naspers投了十二个公司,比如美国线上学习平台Udemy、印度旅游网站MakeMyTrip等。

Nasper投入金额最多的几家公司:

资料图

然而,并非所有的投资都像当年投腾讯那样幸运。Naspers年报显示,2016 年、2017 年公司在股权投资上分别损失了63 亿美元和84.6 亿美元。

受套现消息影响, Naspers在南非交易的股票跌幅一度扩大至逾9%,为2008年10月以来最大跌幅,市值跌至约1150亿美元。

资料图

大股东17年第一次减持腾讯,是不是一个拐点讯号,我们拭目以待。