A股最大联合坐庄案浮出水面

私募冠军叶飞曝 A 股市场黑幕,举报18 家上市公司操纵股价!

都说金融行业容易赚钱,但是金融人也特别容易失眠。

最近,不少金融人都忐忑难安,盯着叶飞的微博和直播间,生怕这个让上市公司“裸奔”的男人,下一个被曝光的就是自家的公司和项目。

最近,私募基金管理人叶飞爆料,他将每周曝光一家A股上市公司违规“市值管理”,总共要爆18家。

这是一场由私募大V爆料牵出的上市公司涉嫌“坐庄”案,涉及上市高管、私募、公募、众多股民和基民。

如果叶飞爆料的18家上市公司违规“市值管理”都是事实,这将是中国资本市场存在以来最大规模的“联合坐庄”案,不亚于“中国版华尔街之狼”。

而背后,是A股市场“市值管理”存在已久的行业黑幕,那个心照不宣的、公开的秘密。

“黑吃黑”还是“狗急跳墙”?

作为昔日的过气私募冠军,现在拉拉皮条赚点钱的资金掮客,叶飞为什么要爆料?

事情要从5月9日说起,叶飞发微博称,A股上市公司中源家居以市值管理的名义找到盘方,他作为中间人撮合机构接盘,但事后合作盘方赖账不付尾款,导致他被下家催要几百万尾款。

但他还没收到上家的费用,叶飞要求中源家居,必须安抚好他,否则就实名举报。

微博里,他写道:“咱们看谁会玩命,上一个我实名举报的是华钰矿业,已经被证监会调查 ST了。你们要是想成为ST,那就走着瞧吧。”

也就是说,叶飞这次遭遇了黑吃黑,他索性就鱼死网破,在微博实名爆料,称上市公司与盘方合谋,并牵扯出多家上市公司以及机构。

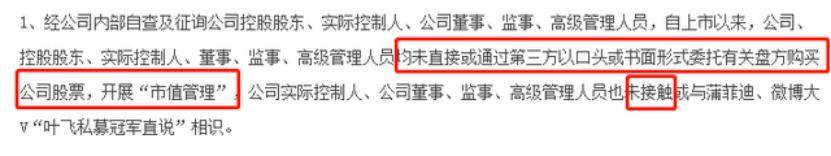

中源家居否认“三连”:没有,没接触过,不认识

对于这样的爆料,5月13日,中源家居的回应是:没有用任何形式开展“市值管理”,而且高管们也没和叶飞接触过。

中源家居董秘张芸还通过媒体喊话:公司与叶飞没有任何业务往来,未参与任何市值管理行为。此事已向浙江证监局、上交所备案。

5月15日,叶飞回应中源家居:我们都是通过中间人来往,如果我们直接来往,说明足够信任,还会举报你吗?

此前一天,叶飞还爆猛料:中源家居打算100万收买他。目前,这一消息还有待证实。

有关中源家居的爆料,目前尚未查实。但可以确凿的是,去年至今,中源家居出现几波暴涨暴跌,投资者损失惨重。

当时,有不少投资者声称遭遇了“杀猪盘”,但始终缺乏证据。

此后,叶飞继续放狠话,准备用40天时间,爆料18家公司的黑幕,“数据资源有几百个G”。

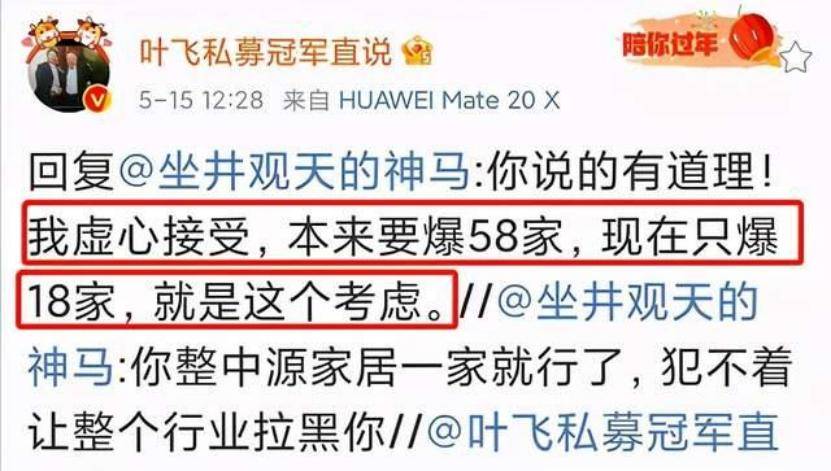

叶飞说,本来想曝光58家上市公司

根据叶飞最新微博,他原计划爆料58家上市公司,但因为不想被整个行业拉黑,最终决定只爆18家。

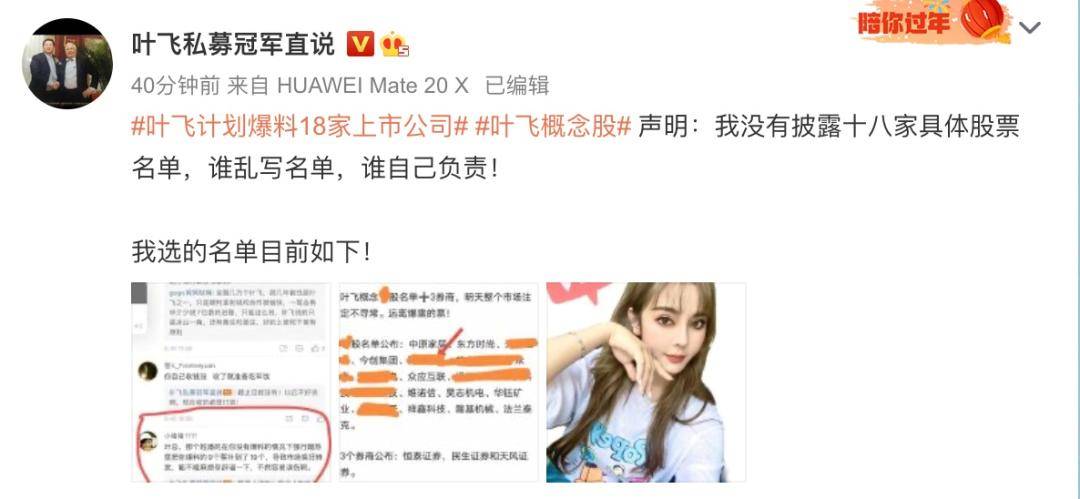

据初步梳理,这18公司分别为中源家居、起步股份、ST众泰、力鼎光电、众应互联、通裕重工、辰安科技、凯盛科技、维诺信、东方时尚、天宜上佳、今创集团、国轩高科、昊志机电、华钰矿业、利通电子、祥鑫科技、隆基机械和法兰泰克,经过叶飞爆料引发关注,这些上市公司被股民戏称为“叶飞概念股”。

这样的反向概念股,也是活久见。资本市场“活久见”系列再添一例。

这些天,多家被叶飞点名的上市公司发布了澄清公告。目前,监管已经介入,证监会称将一查到底、依法严惩。

面对事态逐步扩大的情况,叶飞在其微博中表示:“我说的这些都是行业内大家都知道的潜规则而已,只是别人被骗了就以和为贵,不敢鱼死网破。可能是性格问题吧,我不喜欢被骗。我做人特别真实。”

但是,在资本市场,特别是在A股,在“市值管理”这件事上,从来都是真真假假,假假真真,如梦似幻。

“市值管理”是怎么被玩坏的?

" 世界经济史是一部基于假象和谎言的连续剧。" 用索罗斯这句话来形叶飞背后那个“黑吃黑”的大戏,甚为妥帖。

“市值管理”,本来是一个金融行业的中性词。我们来看看金融学课本里的解释, “市值管理是上市公司基于公司市值信号,综合运用多种科学、合规的价值经营方式和手段,以达到公司价值创造最大化、价值实现最优化的一种战略管理行为。”

理想的情况下,上市公司的市值管理就是价值管理,公司通过合法渠道提升价值,维持业绩增长和股价市值,公司股价反映其合理价值。

但是,现实中的金融,从来就跟课本里的“金融理想国”没啥直接关系。

后来,这个词变味了,它既是CBD摩天大楼之间的霓虹灯,也是红灯区里发廊门口的霓虹灯。总之,看上去暧昧不明。

市场大部分时间是失效的,股价大部分时间都是忽高忽低,无法直接表现公司价值,特别是我们身边的A股市场。

A股里面,好公司不屑于做市值管理,那些公司基本面不好、靠融资度日、千疮百孔的中小公司,特别是很多在退市边缘的公司更迫切需要这种“市值管理”服务。

5月17日,叶飞曝光违规“市值管理”事件发酵后的第一个股市交易日,股市呈现极度分化情况:两市有逾50股跌幅超8%,ST股板块,超过90只股票跌停,暴跌和跌停的均为小市值股,市值多在百亿以内。而被叶飞直接点名股票中,有6只跌停。

与之对应的是,茅台等大票蓝筹股大涨。资金重新“宠幸”抱团股。这次,但斌终于说对了,确实利好茅台。

需要“市值管理”的公司,几乎都把价值管理做成了“股价管理”,也就是操纵股价、坐庄收割。后来,一说“市值管理”,市场心照不宣地知道就是“坐庄”。这几乎,变成了A股市场的特色。

A股市场中,“市值管理”的目的和手段都很多,目的不同,股价走向也不同,有先跌后张,先涨后跌,也有一直横盘不波动的。但所有的目标,都是通过操纵股价来实现。

从叶飞的爆料可以看到,这个目前中国证券市场上最大规模的违规“市值管理”案,是众多的利益方,包括盘方、代持方以及各个环节的中间人等“联合坐庄”的结果。

而让叶飞选择“同归于尽”的直接导火索,是3月31日那天中源家居高开之后大跌,而他为中源家居盘方寻找的代持方一个是某券商资管内部人士,另一个是某公募内部人士。

但公募机构那边最终“临阵脱逃”,没有按原计划帮庄家接盘。

而叶飞作为市值管理的中介,也因此收不回中介费。所以才出现了“狗咬狗”的一幕。

这能搞多久?

在叶飞爆料的前几天,A股市场上刚刚爆出两则证监会处罚决定,其中,就有一出“杀猪盘”。

5月13日,广东证监局披露一则行政处罚决定,被处罚人江丽芬,从2016年6月到2018年7月,短短两年时间里,先后操纵了8只股票,分别为姚记扑克、宝钢包装、康跃科技、蓉胜超微、彩虹股份、美尔雅、新劲刚、弘高创意。

江丽芬出生于1982年,住在广东佛山,她的操作手法就是“快进快出”,一般在前一个季度买入,下一个季度就抛出。巧合的是,叶飞的手法也是这样,甚至更加短促。他曾公开表示其股票持仓一般不会超过5个交易日,除非特别看好才会持有10天至15天。

而江丽芬在那2年时间里,赚了709.2万。但证监会的处罚决定上,江丽芬被罚了2221万。

差不多是所赚金额的3倍。

就在广东证监局披露处罚江丽芬的第二天,另一个证券市场的大散户景华也被处罚了。

景华的风格则偏向长线。

2016年3月31日,景华从当时的宏磊股份实控人戚氏家族手上接盘了57%的股份,共计1118.4万股,花费超过3亿元。

此后,宏磊股份更名仁东控股,景华持有的股份一路增持至3287.76万股。

此后,景华的减持之路开始了。在2020年5月21日至8月12日期间,景华及一致行动人合计减持仁东控股1887.19万股。

蹊跷的是,减持行动开始没多久,仁东控股便遭遇连续14个跌停的“大崩盘”。

粗略估计,从入局至基本清仓,景华从中获利合计数亿元。不过值得注意的是,此次景华的“罪名”描述为“涉嫌操纵仁东控股”,罚款也仅为500万元,比起投资者的损失,可谓是九牛一毛。

而景华仍然持有约2887万股,市值接近3.6亿人民币。

江丽芬、景华接连被罚,对于叶飞爆料事件来说,也是一个信号。

事实上,监管层的态度十分明确。

早在5月13日,叶飞爆料的当天,上交所就启动排查,当天下午就向公司发出《监管工作函》。

证监会发言人对此事的回应表述严厉:

对于以市值管理之名实施操纵市场、内幕交易等行为“零容忍”,依法予以严肃查处,涉嫌犯罪的,及时移送公安机关。一旦发现上市公司及实控人、私募基金、公募基金等相关机构从事或参与相关违法违规活动,我会将一查到底、依法严惩,并及时向社会公布。

而当前,证监会的介入,正是叶飞所需要的。

5月17日,叶飞称自己接到安徽某地税务局电话,让他回去配合谈话。

事情发展到这里,叶飞说的18家上市公司还能不能爆料出来成了一个谜。

到现在,叶飞已经爆出了11家上市公司,这意味着还有7家没有被爆出来。

叶飞也来个否认“三连”:我没有,你乱写,后果自负