高科技上市企业中信国安连续7年财务造假,虚增利润10.12亿元,19万股民遭殃

来源:财联社记者 李慧敏 发布时间:

3月4日,中信国安(000839)公告称收到证监会《行政处罚事先告知书》。

《告知书》显示,中信国安2009年、2010年、2011年、2012年、2013年、2014年、2015年连续七年财务造假,累计虚增利润总额10.12亿元。此前10个月,在2020年5月,中信国安因涉嫌信息披露违法违规,被证监会立案调查。有行业人士表示,普通公司连续7年造假不被发现是可能的,但上市公司连续7年造假不被发现确实罕见。其中存在原因可能有三:审计师丧失职业道德视而不见甚至合谋造假;审计程序教条化、程式化;制度存在缺陷和漏洞。财联社记者查询发现,中信国安自1999年上市以来,年报审计共更换了四家会计师事务所,分别为北京京都会计师事务所(以下简称“北京京都”)、北京京都天华会计师事务所(以下简称“北京京都天华”)、京都天华会计师事务所(以下简称“京都天华”)和致同会计师事务所(特殊普通合伙)(以下简称“致同”)。但这四家事务所实际上是一脉相承、经过一系列改制、更名走过来的。相关数据显示,20年来,审计机构为中信国安出具的年报年报审计结论均为“无保留意见”。涵盖了连续造假的7年。同时,年报签字的注册会计师也高度聚焦,有一人曾有10年在中信国安年报上签字的纪录。公开信息显示,中信国安是由中国中信(集团)公司之全资子公司——原中信国安总公司发起设立的高科技上市企业。

为完成10亿元销售目标造假10亿元《告知书》显示,中信国安子公司青海中信国安科技发展有限公司(以下简称“青海中信国安”)为完成10亿元销售目标,决定采用预售方式完成业绩,同时按照10%价格让利和同期商业贷款利率支付客户预付款利息。青海中信国安收到客户预售款后,借记银行存款(或应收票据),贷记预收账款,同时虚构货物的销售合同、出库单等资料虚增收入,在账面借记应收账款,贷记主营业务收入,月底将预收账款和应收账款进行对冲核销。在青海中信国安纳入中信国安合并报表的2009年至2014年期间,累计虚增营业收入约5亿元,累计少计财务费用约5亿元,累计虚增利润总额10.12亿元。《告知书》表明,中信国安涉嫌存在的违法事实有主要是,所披露的2009—2015年的年度报告均存在虚假记载。上述违法事实,有青海中信国安提供的2009年预售策略会议纪要、预售合同、客户方提供的结算函、青海中信国安销售部公路运输客户资料流水账、中信国安及青海中信国安出具的情况说明、青海中信国安提供的明细账、相关人员询问笔录等证据证明。根据当事人违法行为的事实、性质、情节与社会危害程度,证监会将分别给予处罚。

7年审计报告意见均为“无保留”《告知书》表明,中信国安财务造假事实清楚,那么,问题来了,一家上市公司连续7年如此大规模的财务造假,审计机构竟无任何察觉?“普通公司连续7年造假不被发现是可能的,但上市公司连续七年造假不被发现确实罕见。”知名财税审专家、资深注册会计师刘志耕表示,造成上述情况,可能的原因主要有两个。其一,审计师丧失职业道德,故意视而不见甚至合谋造假。“这种情况往往难以取证,一旦获取了证据,对审计师的处罚会很严重,甚至会触发刑事责任。”刘志耕解释。其二,审计程序教条化、程式化。审计人员只是一味为了满足完成审计准则所规定审计程序的需要,审计过程中并没保有合理、必要、谨慎的职业怀疑;审计师的职业道德和工作责任心不强,不能勤勉尽职造成,对审计工作敷衍应付。从历年的所出具的审计报告来看,审计机构是否“察觉”并不清楚,但2009—2015年7年间,会计师事务所均出具了“无保留意见”的审计报告。同花顺数据显示,中信国安自1999年上市以来,年报审计共更换了四家会计师事务所。1999—2007年间年报审计机构为北京京都会计师事务所(以下简称“北京京都”);2008年年报审计机构为北京京都天华会计师事务所(以下简称“北京京都天华”);自2009年—2011年间年报审计为京都天华会计师事务所(以下简称“京都天华”);2012年—2019年间年报审计为致同会计师事务所(特殊普通合伙)(以下简称“致同”)。实际上,表面看起来是四家事务所,实际上是一脉相承过来的,说是一家也不为过。今天的致同系经过一系列改制、更名而来。公开信息显示,致同的前身是京都天华。京都天华系由北京会计师事务所(以下简称“北京所”)发展而来。北京所成立于1981年,是北京第一家会计师事务所,也是中国本土执业最早、最具影响力的大规模综合性事务所之一。1998年,北京所与1992年成立的的京都会计师事务所合并,改制为北京京都;2008年,北京京都与北京天华会计师事务所合并,成立北京京都天华,此后,又合并数家国内优秀的会计师事务所;2012年,京都天华与天健正信会计师事务所合并,更名为致同,于当年6月18日启用新名称至今。财联社记者发现,从1999年中信国安上市起至2019年,所有的年报审计均为“无保留意见”。而《告知书》中并没有涉及对审计机构的责任追究。刘志耕认为,如果不能查明注册会计师共同合谋参与造假,或不能查明注册会计师明知会计报表有假而仍然出具无保留意见的审计报告,则没有证据判定触犯刑法,注册会计师仅需承担行政责任或民事责任。

签字会计师高度聚焦,有人签了10年年报审计的会计师事务所同根同源之外,十几年来年报的签字会计师亦高度聚焦。同花顺数据显示,从2005年有统计的签字会计师来看,15年间,在中信国安年审报告上签字的总计有10人,其中有钱斌签字的公涉及10个年份,有李欣签字的5次。“目前制度规定,对同一上市企业签字五年以上的注册会计师必须轮换。但制度同时又规定,在满足条件的情况下,可适当延长两年或三年最长不超过十年。”刘志耕表示,连续审计的时间越长,审计人员越是会认为对被审计单位的情况越来越熟悉,可能会觉得风险不大甚至没有风险,很容易麻痹大意。连续审计还会使得审计被审计双方的关系越发融洽,更是可能影响到审计的独立性,出问题的可能性加大。“或者即使表面上看换了审计师甚至换了事务所,但实际上,现场负责审计的还是原班人马。”刘志耕进一步表示,由此可见,这种轮换制度虽有其必要性,但还是存有一定缺陷。财联社记者查询发现,上述轮换制度的具体文件是指2004年开始实施的《关于证券期货审计业务签字注册会计师定期轮换的规定》。“当然,连续审计也不是一无是处,在确保审计独立性及不存在的情况下,由于一直连续审计情况熟悉,从而可能发现更多的问题。”刘志耕补充道。

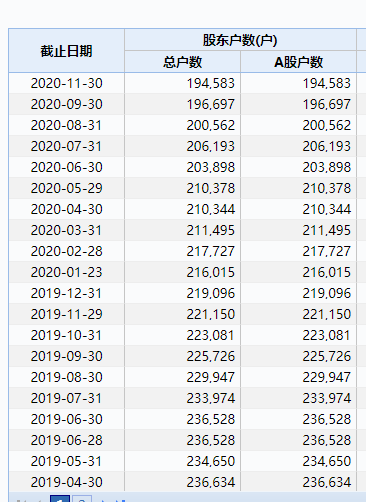

中信国安还有19万股民投资者。造假手段不复杂却很给力根据证监会行政处罚事先告知书显示,中信国安虚增营收和利润的主体是当时的子公司青海中信国安科技发展有限公司(下称青海中信国安)。追究起来,其造假手段并不复杂。2009年4月,青海中信国安召开销售专题会议,在预计当年销售收入约为4亿元的情况下,为完成10亿元销售目标,决定采用预售方式完成业绩,同时按照10%价格让利和同期商业贷款利率支付客户预付款利息。具体的操作手法是,青海中信国安收到客户预售款后,虚构货物的销售合同、出库单等资料虚增收入,在账面借记应收账款,贷记主营业务收入,月底将预收账款和应收账款进行对冲核销。而参与青海中信国安造假的客户多达10 家,其中包括中农集团、邦力达、四川农资、河北农资等。青海中信国安在收到这些客户的预付款后,将未实际发货部分计入账面收入,如青海中信国安在2009年至2014年对吉林倍丰的账面收入累计为1.17亿元,实际发货金额累计为3714.04万元(不含税),累计虚增收入7952.9万元。经过如此一番操作,在青海中信国安纳入中信国安合并报表的2009年至2014年期间,累计虚增营业收入5.06亿元,累计少计财务费用5.07亿元,累计虚增利润总额10.13亿元。虚增收入给中信国安财报大量注水,其中2012年青海中信国安账面虚增利润总额2.53亿元,占当年中信国安合并报表利润总额的154.23%;2013年虚增利润总额 2.74亿元,占当年中信国安合并报表利润总额的189.66%。同时,青海中信国安与中农集团等10家客户签订保利、计息预售氯化钾合同,因账面虚增收入、少计财务费用,造成中信国安2015年1月至6月虚增净利润6832.61万元。

行政处罚事先告知书显示:证监会拟决定对中信国安责令改正,给予警告,并处60万元罚款;对孙亚雷、李宏灿、孙璐给予警告,并分处30万元罚款;1.对中信国安信息产业股份有限公司责令改正,给予警告,并处以60万元罚款;2.对孙亚雷、李宏灿、孙璐给予警告,并分别处以30万元罚款;3.对吴毅群给予警告,并处以10万元罚款;4.对李士林、罗宁、晏凤霞、李向禹、严浩宇给予警告,并分别处以5万元罚款。上述人员中,孙亚雷于2008年3月至2014年12月任青海中信国安董事长,同时在2008 年3月至2012年6月任中信国安副董事长,2012年6月至2014年4月任中信国安法定代表人、董事长;李宏灿在2008年3月至2015年4月任中信国安副总经理,2008年3月至2016年4月任青海中信国安总经理。从上述时间点可见,孙亚雷在青海中信国安造假过程中,由中信国安的副董事长提拔成了董事长。但李宏灿所负的责任更大,证监会行政处罚事先告知书对李宏灿的表述是:知悉、组织、决策财务造假行为,直接导致中信国安披露的定期报告存在虚假记载。不过,根据相关规定,证监会拟对孙亚雷、李宏灿等实施的行政处罚,尚享有陈述、申辩及要求听证的权利。“要是有的话(陈述、申辩等)会有公告,目前没有公告就是没有。”中信国安有关人员3月8日下午对21世纪经济报道记者说,“目前收到的是行政处罚事先告知书,后续如果没有异议的情况下,(证监会)还会给一个行政处罚决定书,最后的结论以行政处罚决定书为准。”

变脸道具全靠青海中信国安在长达6年时间将未实际发货部分计入账面收入进行造假、导致连续7年财报失真之后,中信国安终于“见好就收”。“青海中信国安早就剥离了,中信国安在2015年就已经彻底退出,跟它(青海中信国安)没有任何股权关系,现在青海中信国安属于大股东的。”前述中信国安有关人员告诉21世纪经济报道记者。实际上,在中信国安进入青海中信国安之前,青海中信国安也是属于中信国安大股东的子公司。据21世纪经济报道,青海中信国安成立于2003年3月26日,当时的注册资本为2亿元,当时由中信国安集团持股97.5%,青海省金星矿业占2.5%。而中信国安大股东中信国安有限公司系中信国安集团所控制。2004年12月,中信国安集团将其所持有的青海中信国安51%股权转让给中信国安,交易价格为36138.2万元。由此,青海中信国安股权变成中信国安持股51%,中信国安集团持股46.5%,青海省金星矿业持股2.5%。2006年8月,中信国安集团再次将其所持剩下的青海中信国安46.5%股权转让给中信国安,交易作价为49667.92万元。同时,中信国安单方对青海中信国安增资?6亿元,使之持股达到99.375%,青海省金星矿业的持股则稀释至0.625%。值得注意的是,中信国安第二次收购并增资青海中信国安的资金,来自A股再融资。据当时公告,中信国安是次定增1.2亿股,每股发行价为12元,募资总额高达14.4亿元。而中信国安集团通过两次将所持青海中信国安股权转让给下属上市公司中信国安,合计套现逾8.58亿元。之后的2010年1月,中信国安收购了青海省金星矿业持有的0.625%股权,在青海中信国安的持股比例变成100%。同年10月,中信国安又对青海中信国安增资4亿元,使后者的注册资本金额上升至12亿元。证监会行政处罚事先告知书表明,中信国安入主青海中信国安后,就进行了疯狂造假。但做戏就得做全套,青海中信国安的“戏”演完了,中信国安决定归还这个“道具”。2014年12月24日,中信国安与中信国安投资签署股权转让协议,将所持的青海中信国安51%股权转让给后者,转让价格为10.87亿元。转让后中信国安持有青海中信国安49%股权,长期股权投资由成本法改为权益法核算,不再纳入公司合并报表范围。2015年1月23日,中信国安再次将所持剩余的青海中信国安49%股权转让给中信国安投资,转让价格为10.45亿元。对此,证监会行政处罚事先告知书称,2015年6月30日,中信国安对其转让的青海中信国安确认了2015年1月至6月该股权对应产生的投资收益,但因此前账面虚增收入、少计财务费用,造成2015年1月至6月虚增净利润6832.61万元,导致2015年中信国安账面投资收益多计3347.98万元。从上述可知,中信国安倒腾青海中信国安似乎只是为了虚增收入,而青海中信国安在此期间由大股东脱手后又回到了大股东手中,恰似一招完美的“乾坤大挪移”。资料显示,脱手青海中信国安的是中信国安集团,回收的则是中信国安投资,而中信国安投资系中信国安集团全资子公司。

或将面临投资者巨量索赔中信国安连续7年坚持财务造假,这种情况在A股上市公司中极为罕见。以至于有投资者说,要是公司把造假的功夫拿来好好干正事,恐怕也不会成今天这个样子。对于中信国安造假7年被处罚60万元、相关当事人被处罚5万至30万元不等,也有投资者表示:“都假成这样了,还不退市呢?”事实上近年因重大财务造假退市的上市公司并不少见。有熟悉证券法规的律师表示,中信国安面临老账新账一起算,眼下只是先收到《行政处罚事先告知书》,后续应该还有更严厉的处罚。同时,由于造假时间长达7年且性质十分恶劣,中信国安还面临投资者的巨量索赔。而在长达7年的时间里,给中信国安进行财务审计的会计师事务所,均出具了标准无保留意见。对此不少投资者认为会计事务所难逃其责。目前,致同会计师事务所仍担任多家上市公司审计工作,近年也因审计工作遭遇多次处罚。2020年9月,致同会计师所因雅迅网络IPO(已终止)审计项目违规而收警示函;2020年3月,致同会计师事务所因太化股份(600281.SH)2014年年报披露违法违规、财报审计时未尽勤勉尽责义务被证监会罚没120万元。