A股三十年:指数表现不如人意 体量增长5000多倍

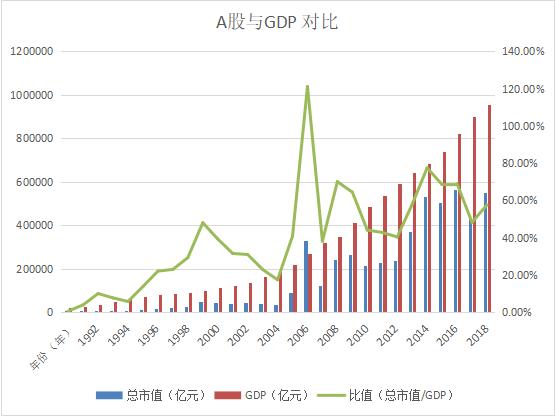

30年来,中国经济高速发展,从1991年的2.2万亿,快速增长到突破90万亿,翻了40倍。而A股从指数表现看,不尽如人意,即便上证指数是以1990年12月19日100点的初始值,至今仍然在3000点附近,增速远远低于GDP。然而A股总市值的体量增长则是级数级的,从1991年的109亿,到如今55万亿,增长了5000多倍。当然这主要是因为上市公司数量快速增加。

股市市值和GDP的关系,大体上是有规律可循的。低收入国家一般在20%~30%左右,中等收入国家一般在50%左右。市场经济发达的国家,股市市值大体与GDP 持平。

英国伦敦证券市场是世界上国际化程度最高的金融中心,外国公司上市的比例特别高,所以市值经常是GDP的140%左右;另一个是美国,其股市市值也差不 多是GDP的150%,如果扣除外国公司的市值,美国本土企业的股市市值其实也就勉强能和GDP持平。最高的是瑞士286%,最低是意大利15%。美国、日本、英国、加拿大澳洲都高于100%。

目前美国股市市值是全球最大的,美国3次经济增长奠定其世界霸主地位。美国股市市值在全球的占比在1923-1929、1955-1968和1990年后至今这三个区间快速扩张,分别对应经济史上的“柯立芝繁荣”时期、106个月经济持续增长时期以及新经济时期。如果该百分比降到70%或80%,买股票可能对你很有利。如果比例接近200%——就像1999和2000那样,事后证明那只是泡沫。

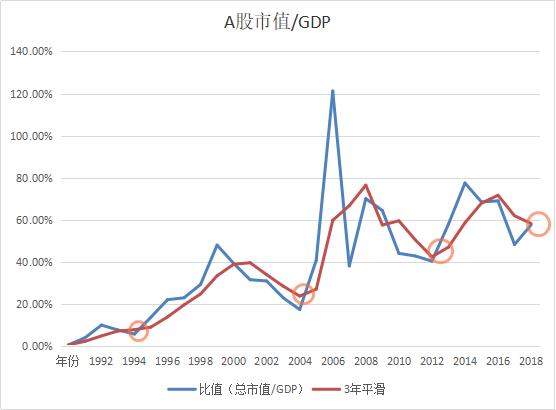

反观A股总市值与GDP的比例,波动幅度较大,在2007年大牛市期间短暂突破了100%,此后在40~80%的区间内震荡,最新的数值是58%(9月30日数据,GDP假设同比2018年增长6.3%),刚刚越过中等收入国家的水平。

借用股票的技术分析方法,不难发现,每一次比值短线拐头上穿3年平均值时,总有一波上行,由此推断,未来市值和GDP的比值上行的概率非常高。

A股三十年走得磕磕绊绊,而与此同时欧美股市呈现长牛走势,令人唏嘘。主要原因是欧美股市是自下而上发展,而A股是从上而下发展--A股则是为解决问题而生。初设交易所,不是为了流动性,而是为了形象。92年后着手真正发展股市,是为了解决国企融资困难。2005年A股的大牛市,本质上是因为股权分置改革,历经十年才算解决了当初的后遗症,让经营权与所有权分离,让流通股与非流通股东权益得到统一。

但随着上市公司的快速增长,市场波动幅度加大,A股又产生了新的问题,比如监管层为了稳定市场,依旧有通过动用非市场力量而产生的“隐患”,限制大小非与解禁。

历史的车轮滚滚向前,真正优秀的公司由于业绩支撑,股价一路走牛。贵州茅台、中国平安、招商银行、格力电器、恒瑞医药、中国国旅等白马蓝筹,已经成为A股三十年来的代表。从他们的角度看,A股也是走了长期牛市。

很多时候,我们总觉得牛市好,但月有阴晴圆缺,此事古难全。只要是股市,就会有熊市,有牛市。没有熊市播下的种子和默默守候,哪有牛市收获的喜悦呢?上证指数从15年6月5178点至今已超过4年,这已经是A股熊的最长年头了。牛短熊长,总体6年一个小周期,如今又到了时间窗口(2013年8月“钱荒”事件时上证指数低点1849点,2015年6月高点5178点,2019年1月低点2440点)。

随着中国经济从超高速到高速,到逐步进入稳定期,中国GDP已经进入世界前列;股市也将逐步体现出中国的经济地位。大胆设想一下,也许1年后,A股总市值与GDP将在100万亿之上胜利会师?