小米120亿港元回购引争议:是否存在利益输送?

新浪财经讯 9月3日消息,小米股价跌跌不休,昨日再创历史新低,最低见8.28港元,市值一度不足2000亿港元,小米市值从高点缩水3300亿港元,雷军身家缩水100亿美元。9月3日早晨,小米向市场投放一枚重磅消息,小米董事会宣布将按照不超过120亿港元总价,不定期从公开市场回购股份,该授权将于2019年股东大会届满。

此消息一出,市场也比较看好,小米股价一度冲高至8.92港元,大涨6.83%。截至收盘,小米涨4.19%,报价8.7港元,最新市值2086亿港元。在小米股价终于反弹之际,小米120亿巨额回购是否会影响公司现金流稳定?小米动用公司巨额资金回购是否存在输送员工利益的可能?小米的未来走势将会如何?

为何抛出120亿巨额回购?

小米股价跌跌不休,9月2日再度走低,尾盘更是创出历史新低,最低见8.28港元,年内至今大跌近36%,市值缩水1096.8亿,市值一度不足2000亿,最新市值为2001亿港元,折合255亿美元,最高时市值一度高达5000亿港元。目前,雷军身家96亿美元,个人身家自高点的196亿美元缩水100亿美元。

此外,小米集团总裁林斌在中期业绩公布后的连续三天减持公司股份,打击了投资者信心。根据港交所信息披露,林斌于发布二季度财报后连续三日卖出共计4130.34万股小米股份,售出均价分别为每股9.07港元、8.92港元和8.92港元,套现约3.7亿港元,折合人民币超3.4亿元。

知名股评人、方正证券(香港)渠道发展部董事林子俊表示:“目前环球市场比较波动,贸然进行投资并购风险较大,因此小米动用现金储备进行回购并非没有可取之处,从今日的股价表现来看市场还是认可其观点。”

中泰国际策略分析师颜招骏表示:“林斌在业绩后即时在市场沽出小米股份,很难令人怀疑是否看空公司未来表现。现在小米又抛出120亿回购计划,我估计只是想稳定市场信心居多。”

他进一步表示:“如果管理层看好公司,应该亲身增持股份,而不是用公司资金回购,因此,我觉得效用还需要观察。我认为小米120亿元回购股票计划只对股价带来短暂刺激,实施上还是需要公司业绩有改善,包括互联网业务的能够与硬件带来协同效应。”

120亿巨额回购,小米能否承受其重?

小米一纸公告,最高120亿巨额回购今日来看确实为小米迎来了一定信心。但是120亿抛出背后,小米财务状况能否承受其重?

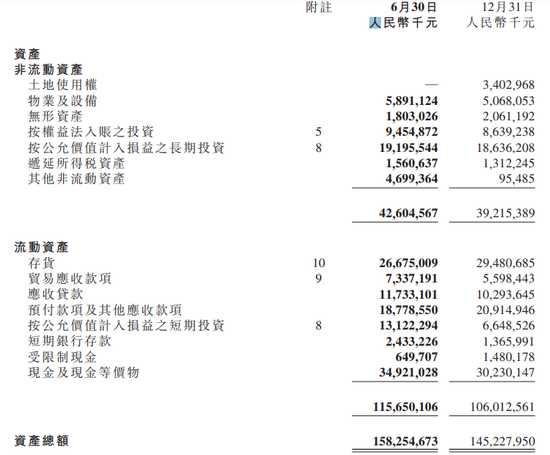

小米中期业绩公告表示:小米总现金储备高达511亿元,但包括限制性现金、短期银行存款以及按公允价值计入损益的短期投资。而公司账上现金及现金等价物为349亿元。此外公司还存在267亿的存货。

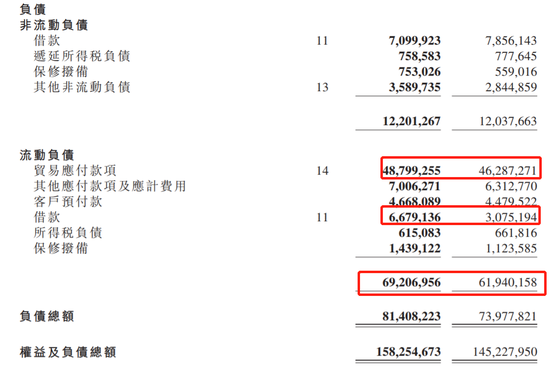

负债方面,公司流动负债总额高达692亿元,应付款项有488亿,短期借款(当期到期款项)也高达67亿元,公司资产负债率进一步攀升到51%

那么,公司是用账上现金回购还是融资回购?颜招骏表示:“应该是用现金。要比较融资成本,融资可通过银行借贷及发债。但同时要考虑发债成本。融资要付出利息,对于股东来说,他们会考虑股东权益现金流,如果融资去回购,未来集团要负担利息,减低公司净利润。何况如果公司要借贷,我相信更多投资者希望资金用在营运上而非用在回购上。”

账上可用现金349亿,流动负债高达692亿,短期借款也有67亿,巨额回购120亿港元(折合人民币110亿元),这个回购金额占公司现金资产的比重高达31.5%;如果公司除去短期借款67亿,110亿的回购将占到公司可用现金的39%,这对公司财务稳健的影响可想而知。

就此,林子俊对新浪财经表示:公司运营层面,小米有相当一部分的收入来自硬件尤其是智能手机的销售,业务较“重”,因此负债和应付账款较高也可以理解。只要回购对公司融资成本不会造成太大的影响,与此同时公司现金应付短期(未来一两年)的财务和运营支出没有太大压力,短时间内我并不认为造成经营风险。

不过,另有券商人士对新浪财经表示:“120亿的规模,相当于总市值大约在6%,确实偏高,不排除也有一些股东尤其是基金和机构的压力。”

120亿巨额回购,是否存在利益输送?

今日早间,小米抛出最高120亿的巨额回购,有市场人士表示:小米上市以来公司股价大跌逾50%,小米员工持股已经全部被深套,小米此次120亿回购存在动用公司资金来拯救小米内部人——持股员工。

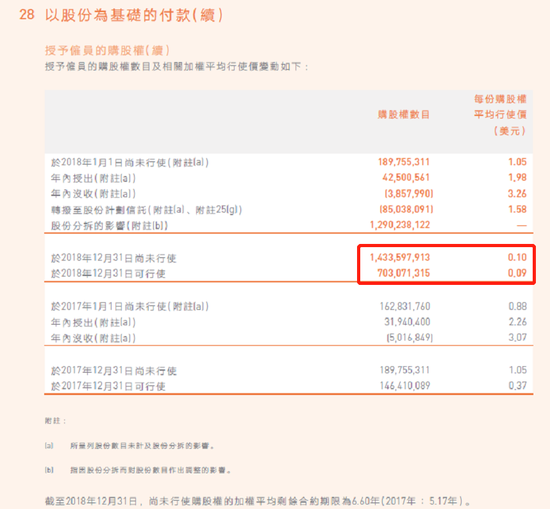

那么,事情的真相果真如此吗?新浪财经查询小米2018年年报发现,小米员工持股包括两部分:一是上市前发售的小米员工购股权计划,总数为22.38亿股;一是小米员工的奖励计划,总数最高为11.19亿股。员工奖励计划成本为0,因此这部分不存在被套。那购股权计划呢?根据公司年报,购股权尚未行权14.34亿股,行使价为0.1美元,不足1港元。这个价格较公司最低价8.28港元仍存在近10倍的赚钱空间。

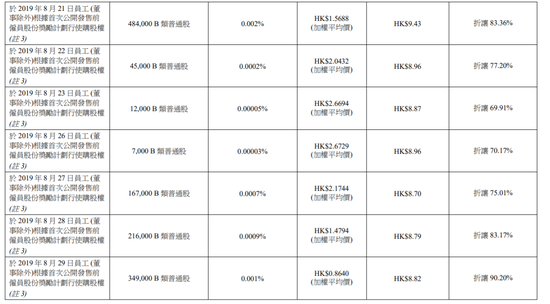

根据最新的小米员工行权价格来看,小米员工行权价最高的也只有2.67港元,较当日股价8.96港元折让了高达70%。也就是说,小米员工目前并不存在被套的可能。

林子俊表示:来自员工的压力不会非常大。这个操作在上也是合规的,并没有输送利益的说法。我并不认为回购和员工股权激励计划有太大的利益输送,如果真的是利益输送,交易所也不会批准。另外一个角度,不少公司都有类似的操作。

颜招骏表示:120亿元是上限,实际上我认为最终未会用这么多。虽然员工行权成本很低,但是小米有大量未发出或未行使的期权,如果股价每上涨1元,员工赚的盈利也是以倍数计。虽然没有实质证据证明有利益输送,但从过去几次回购及员工减持情况看,投资者有这个怀疑也是正常。

他续指,小米在1月、6月、7月有回购,而员工大量行权出现在5月及7月,我觉得是小米用回购托股价,然后员工在市场上行权。

120亿巨额回购能吸走市场多少流通股?

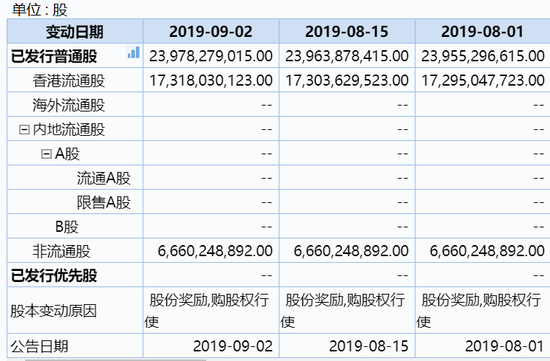

根据wind数据,小米目前共计240亿股总股本,流通股为173亿股,限售股为66.6亿股。其中66.6亿股限售股为雷军和梁斌所持A类股。新浪财经统计显示,雷军目前持股42.73亿股A类股,林斌持有23.87亿股A类股,合计66.6亿股。不过,A类股可以转换为B类股,然后在市场流通。而林斌所说的所持股份锁定1年,其实是在A类的基础上加上其3.62亿股的B类股。

小米上市以来已经有过两次解禁到期。第一次是2019年1月9日,上市前投资者解禁44.65亿股(不包括晨兴资本),2.52亿股的基石投资者以及购股权计划(总计22.38亿股,截至2018年尚未行使的仍有14.34亿股)。解禁股份大约在60亿股左右。

上市公司第二次解禁时间为2019年7月19日,此次解禁方主要是小米早期投资机构晨兴资本,以及小米三位联合创始人(刘德、洪锋、黎万强)。前者持有小米27.11亿股B类股,占B类股的15.69%,加上后者持股(16.76亿股),合计43.87亿股。

除去雷军持有的66.59亿股以及林斌持有的27.49亿股(锁定一年和A类股不流通),小米在外流通股份大约在145.92亿股。也就是说即使按股价8港元计算,小米120亿港元可以回购15亿股,流通在外的股份依然高达130.92亿股。如果再减去上市前投资者、10亿的购股权以及小米三位联合创始人,公司流通在外股份流通占比依然高达32%,并不存在流通股份被吸干风险。

到底谁被深套了,谁在抛售小米?

1)小米上市已满一年,意味上市前投资者、基石投资者股份陆续解禁。小米今日收盘价仅8.7港元,基石投资者以招股价17元入场,和其他新股、上市后投资者齐齐潜水,售股意欲未必高。也就是说基石投资者如果未曾抛售,这2.52亿股将被深套。

有券商人士表示:小米股价自上市刷新高位以来一直下跌,股价较招股价近乎腰斩,较最高位更下跌超过60%,和媒体报道雷军表示要让投资者翻一倍的说法距离越来越远。上市时候的基石和在二级市场买入的机构作为股东,或许会为公司带来较大压力,因此动用较高比例的现金进行回购,或许也是给市场和股东的交待。

2)上市调整后,小米期权计划大约有22.38亿股。翻查招股书,上市前授出购股权的行使价介于0至0.34美元(约2.66港元)。虽然并不是22.38亿股全部可以解禁流通,但公司股价压力不容小觑!而2019年以来,员工购股权计划多次行权。如果按照8.7港元计算,员工持股计划将为员工们带来至少3倍以上的回报。因此,随着小米股价的下跌,持有小米购股权的员工有抛售压力。

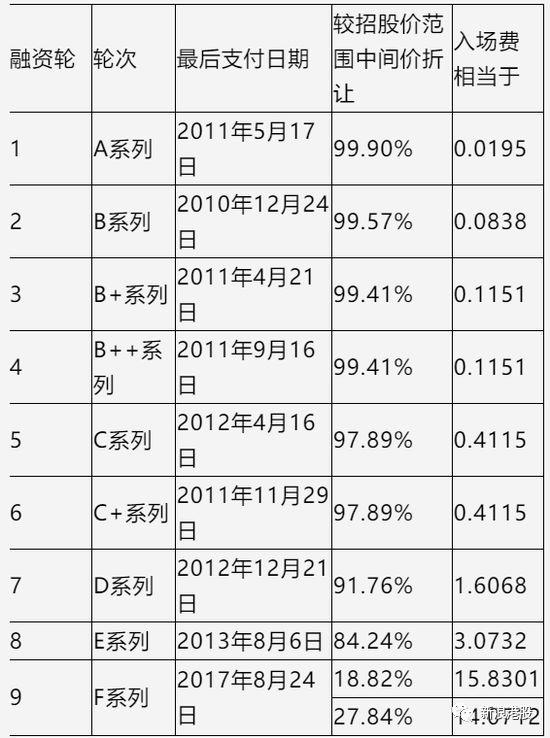

3)大部分上市前投资者入场费仅3元,有的甚至低到0.0195元,套现利润以倍数计,有足够诱因沽货离场。如果以0.0195元入手计,按照今日收盘价,有上市前投资者已经大赚446倍。

根据小米招股书,小米上市前共有9轮融资,除了2014年至17年的F系列融资以外,其余8轮融资的入场费较招股价(即17港元),折让81.92%至99.88%(见下表),意味相关投资者,每股入场费最高仅3.07港元,以今日收盘价8.7元计,仍能为相关投资者带来2.83倍至逾446倍回报。这部分投资者如果不看好小米股价,是可以随时选择抛售的。

不过,F轮融资11亿美元,如果在此前未曾抛售,财富是缩水的。F轮融资的股东也是被深套的。

除了基石投资者,不少大户据报在IPO期间认购小米,当中包括北京投资管理公司高瓴资本(Hillhouse Capital)、美国资本集团(Capital Group)、金融大鳄索罗斯(George Soros)旗下一家基金等,但有关股份不设禁售期,不排除部分投资者已趁高套现。

值得留意,长和(68.9, 2.30, 3.45%)系大股东李嘉诚亦有透过李嘉诚基金会投资小米3000万美元,若其持货至今,账面损失将近1亿港元,具体数据为9725万港元。

总结

小米股价跌跌不休,市值蒸发逾3000亿港元。小米来自上市后认购的机构股东和基石投资者的压力较大。120亿的巨额回购,一方面可以给市场和股东的交待,提振市场;一方面显示管理层对小米发展前景的信心。

对于市场担心120亿是否存在输送利益的嫌疑,回购和员工股权激励计划虽然可能没有利益输送,但小米员工行权成本很低,目前小米仍有大量未发出或未行使的期权,如果股价每上涨1元,员工赚的盈利也是以倍数计。颜招骏表示:“虽然没有实质证据证明有利益输送,但从过去几次回购及员工减持情况看,投资者有这个怀疑也是正常。” 虽然具体回购金额是多少未定,但此举将可能加大了公司现金流压力。而对于小米的120亿回购,颜招骏表示:“如果小米想补偿,不如直接派息回馈股东,效用也是一样。既然说资金充足,用120亿派息相信股东会更开心,这样也减少了有人通过公司资金托股价趁高出货的可能。小米要令投资人有信心,先做好互联网方面的业务或许更重要。”

对于小米和苹果现在估值相当,是否已经调整到合理状态?他对新浪财经表示:“小米上市时用一个非常高的估值去上市,现在只是回归平常估值水平而已。小米主要业务是手机,属于手机制造商,不应该用互联网进行估值。”

颜招骏表示:“苹果在互联网业务做得出色,每年有多达770亿经营现金流,小米跟它规模差太远。在市盈率上,我认为要低于苹果才合理,但是未来公司有机会被纳入港股通,可能对股价会带来一点支持。”(文/上市公司研究院 金石)