打新收益率遭双重压力 数千亿打新市值濒临松动

网下配售C类个人投资者涉及市值有多少?

截至1月12日数据,今年共有4只个股发布了网下配售明细数据,且要求的市值门槛均为3000万元以上,共有6813名个人投资者成功获配,其中还有3068名投资者同时参与了沪深两地市场。

以一人一个市场配置3000万元市值的最低标准计算,这些网下配售参与者至少动用了2964亿元市值参与配售。

双重压力:底仓波动+融资成本

如果说,对打新一族而言,新股收益率走低,最多让打新吸引力下降,底仓股票的价格波动带来的,则是实实在在的亏损压力。特别是对于那些通过融资满足网下打新门槛的投资者来说,则将面临“融资费用+底仓波动”的双重持股压力。

2016年,多家券商都曾推出“两融助力网下打新”的服务,如今市值门槛逐步抬升后,能够满足打新市值要求的投资者越来越少,通过凑钱和融资的方式风险也逐渐增大。

尽管上述方法看起来很美,但如果新股收益无法覆盖融资成本,融资也将是这类投资者面临的一大压力。

一位资深的网下打新投资者表示,随着参与者不断增加,收益率本来就在下降,如果再增加8%-10%的融资融券成本,收益率将进一步被摊薄,如果后续新股收益继续下降,不排除融资进入的投资者将面临亏损。

不过,据市场人士表示,在新股收益下降、近期市场不稳的背景下,通过两融方式来满足市值要求的投资者越来越少,也不鼓励投资者通过如此激进方式来参与网下打新。

在持股方面,12月以来各个主要市场指数都出现不同程度的的跌幅,其中一向较为稳健的上证50指数(2308.0552, 12.65, 0.55%)12月以来共计下跌4.6%,上证综指12月以来下跌了4.22%,而同期的深证成指12月以来共下跌了9.12%,在这种下跌走势下,即便是再低波动的“打新门票”都很难不出现市值下跌。

图片

图片有资深的网下打新人士表示,任何一种投资品都有高峰和低谷期,网下打新考验的既是投资者的资金实力,也是考验投资的综合能力,如果投资者能够做好对冲套利策略,网下打新依然有利可图,但如果是为了打新而买股,甚至融资进场打新,则存在较大风险。

新股收益巅峰时期已过

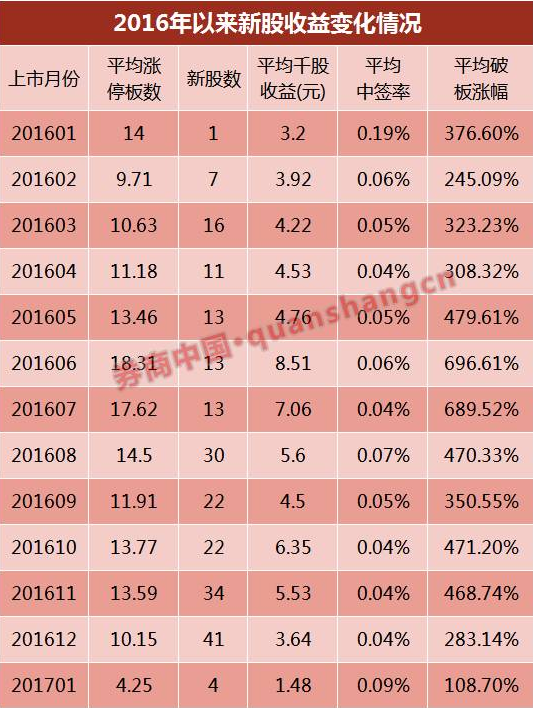

新股中签越来越难,中签后的收益却越来越低,不论是新股涨停板数还是中1000股的绝对收益,都从去年6月达到高峰值后都开始快速悄然下降,今年1月更是出现了4只个股上市后不足5个连板的现象。

2016年6月是新股收益的巅峰时期。

据券商中国记者统计,去年6月有13只新股上市,平均18.31个连续涨停板后才会破板,如果以破板日的中间价格卖出计算,平均每1000股的收益达到8.51万元,个股平均涨幅达到696.61%。

如果足够幸运,能够在抽中环球印务(43.580, -2.02, -4.43%)、新光药业(71.950, -3.95, -5.20%)和上海沪工(51.610, -3.42, -6.21%),还可以获得连续20个以上的涨停板,而该月最高收益个股来自盛讯达(113.460, 0.00, 0.00%),投资者在收获19个连续涨停后,共可以获得16万元的投资收益。不过,7月26日上市的辰安科技(97.410, -5.30, -5.16%)才是新股之王,如果在19个连续涨停板后以开板日中间价卖出,每1000股辰安科技可以实现16.56万元投资收益。

在巅峰记录过后,新股收益开始持续下行。2016年6月以后,新股的平均涨停板数量快速下降,到了去年9月,上市新股平均只有11.91个板涨停板,而到了去年12月更平均只有10.15个涨停板,与此同时,去年12月月的新股数量上市却创下新高,共有41只新股在该月上市。

注:截至目前,2017年1月份仅4只新股开板

注:截至目前,2017年1月份仅4只新股开板就每中1000股的投资收益来看,去年12月每中1000股的投资收益只有3.64万元,距离此前的高点记录下降了57.24%,而到了2017年1月,已经开板的4只个股的的平均投资收益只有1.48万元,和高峰时期比起下降了82.66%。在1月份上市的新股中,太平鸟和景旺电子(43.750, -0.68, -1.53%)