京沪深整治天价学区房

现在很多人都在讨论,学区房会不会真的成为历史?

这一轮“去学区房”潮流来得又猛又急。京沪搞起了多校划片和教师轮岗,下手更狠的是深圳,专门提出来一个“大学区”的概念,说白了就是打破房子和学位之间的“一一对应”。

效果不好说,但力度和决心肯定是空前的。

比学区房更惨的是培训机构,上市的股价普跌90%,没上市的也基本没法上市了,核心业务更是遭遇灭绝性打击。对于这个结果,不同的人看法不同,之前无限制的内卷,确实让很多人焦虑不堪。

如果无限制的发展下去会怎样?其实香港是个例子。

香港房价之高已经不用说了,当不了医生律师、投行精英,连背房贷的资格都没有,想挣得多得学历好,于是,焦虑的家长们只能把希望寄托在补习班上,搞了几十年,校外培训的火热远超内地。水平最牛、风头最足的补习天王,甚至能收到年薪8500万港币的天价offer。

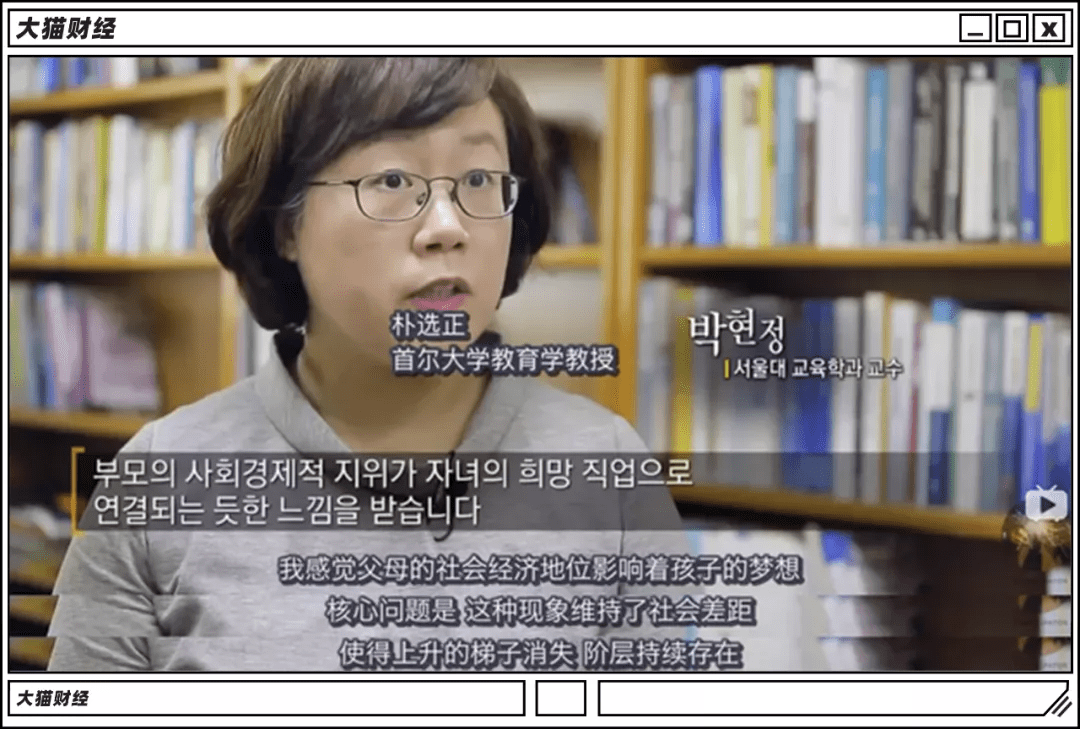

在“高考如地狱”的韩国,这种现象也很夸张。

2019年的时候韩国做过一个统计,发现有83.5%的小学生、71.4%的初中生和61%的高中生都上课外补习班,好不容易下了课,还得去通宵自习室拼命。

原因也很简单,连韩国小学生都清楚——“不这样考不上SKY(首尔大学、延世大学和高丽大学),那这辈子都没办法出人头地了”。

最近这几年,咱们也有点步香港、日韩后尘的意思。

在存量博弈的大背景下,有限的机会被越来越多的人争抢,如果不是政策的铁拳,这个恐怖的发展势头恐怕还要持续下去。

从某种意义上来讲,现在做的事情叫“纠偏”。

过去几年的关键词叫做“规避金融风险”,金融、地产都是这个思路,调整跟地产紧密绑定的教育,也有控风险的意思。

这一系列组合拳非打不可,因为原来的增长模式到了非调不可的地步。

怎么理解呢?

其实怎么发展,我们一直是摸着石头过河,每个阶段都有老师。

1、一开始是亦步亦趋地跟在苏联后面。

以当时的情况来看,计划有计划的好处,能最有效率地加速国防和工业化进程,生育压力更是几乎没有。

不过弊端也不少,比如限制了经济活力、要素流动等等。尤其在老大哥变苏修后,老道路适应不了新时代,发展路径如何抉择就显得十分重要了。

2、不可避免的,同在亚洲、又刚刚建交的日本率先进入了决策层的视野。

因为日本是当时的明星国度,全世界都在看他们各种“秀”。

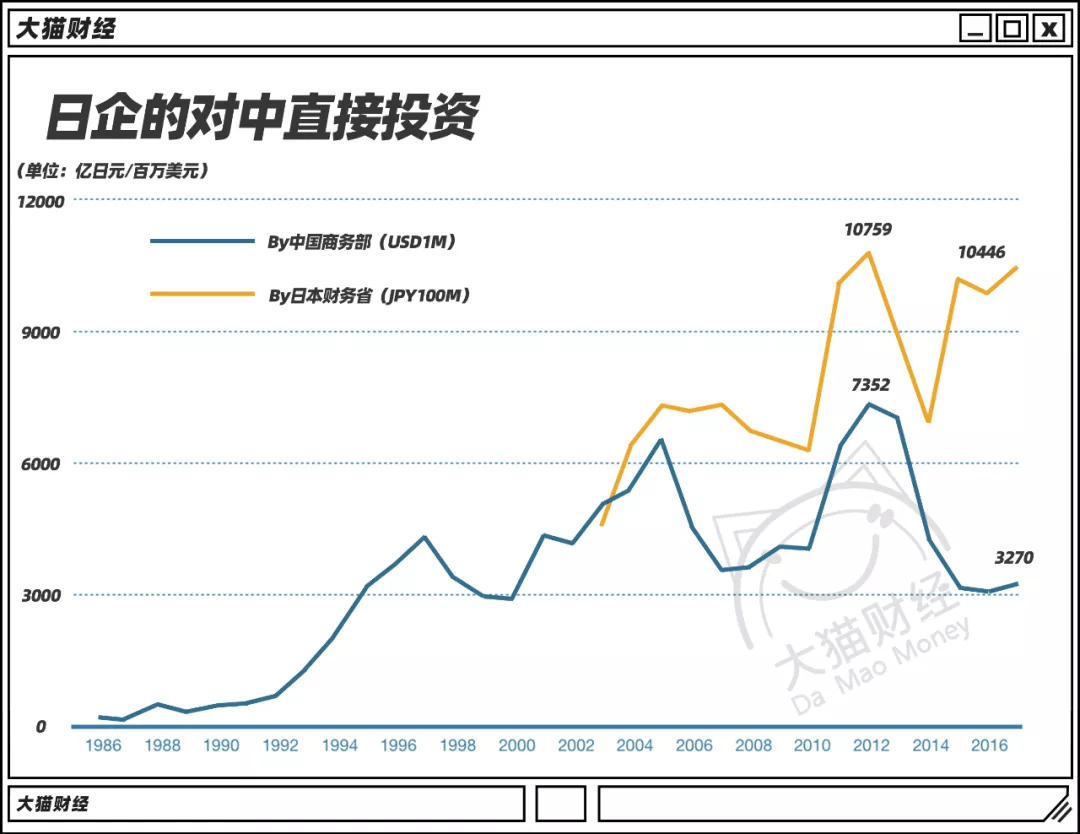

说实在的,当时中日关系的确不错。改革开放后就有不少日企来大陆建厂投资,咱们的金融系统也跟着学了不少日系的经验,比如产融结合啊、主办银行制等等,很多公司连管理都全部拷贝日本模式。

等到后来,日本被广场协议整得够呛。

在美国强大的金融攻势面前,日企日资全面收缩,不仅被迫吹破了房地产泡沫,更是堕入了“失去的二十年”,陷入停滞之中。

3、这条路看着也有不少坑,加上当时我们自己需要解决的问题也不少,所以90年代的主旋律就是大开大合地做“切割”,银行剥离坏账,国企该破产的破产,军队撤出商海,推行分税制…….现在看,对现在影响深远的很多大政策都是那十几年的结果。

现在看,那十来年非常关键。后来的高增长都建立在那十年的基础上。

入世之后的十五六年,出口大增,发展更快的是金融。以至于到了后来,有点钱的人都希望进入金融业,这也为2015年开始的”去杠杆“埋下了伏笔,这十五六年里,对我们影响最大的就是美国。

按照原本的设想,壮大金融不仅能为大规模的工业化进程提供资金助力,也能改善国内企业的资本结构,并持续不断地为创业资本提供激励,总之是一条充满希望的道路。

不过对于这一点,就连美国人自己心里都没谱。

托·约·登宁说资本肯为了利润售卖自己脖子上的绞索,可这对华尔街来说根本就不值一提。他们不仅搞出了各种复杂的衍生品交易,为了赚钱,哪怕搞出全球性的金融危机也在所不惜。

2008年风暴前夕的投行老大们不仅歌照唱、舞照跳,反而对各路忧心忡忡的媒体嗤之以鼻——直到雷曼兄弟破产,傲慢的华尔街才终于意识到自己捅了个大娄子。

金融危机后,美国出台了各种政策,比如加强监管机构权利的多德-弗兰克法案,试图扭转金融机构对经济的绑架,但在各种因素的共同作用下,这样的努力收效甚微。

之后美联储放水上瘾,印钞速度之快令人咋舌。

千疮百孔的房地产之后,互联网又一次成了华尔街大佬们的摇钱树。

但在推特脸书亚马逊不断崛起、美股也不断创下新高的同时,硅谷和华尔街之外的美国却是另一番景象,尤其是在全球化的大背景下,“铁锈带”也慢慢扩散到了整个国家,制造业萎缩之快超人想象。

每一个搬走的工厂背后,都留下了一大堆破落的小镇和无数失业的美国蓝领,属于他们的美国梦就这么一点点化作了泡影。

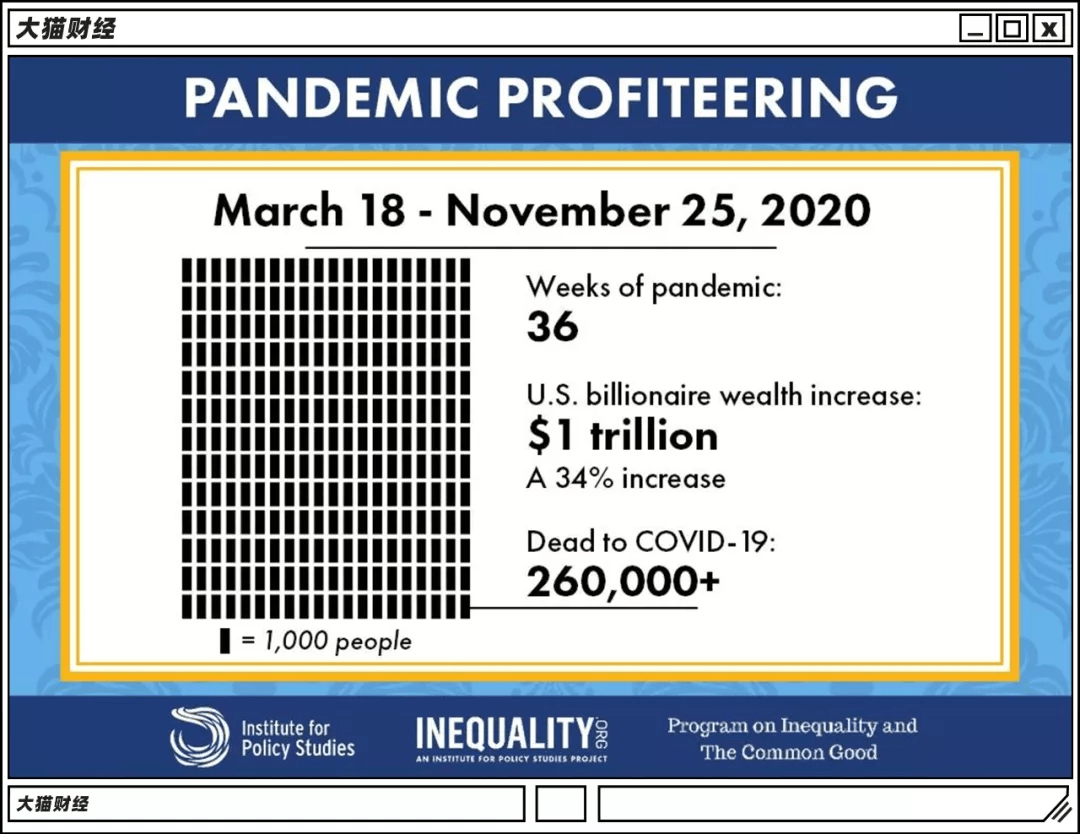

更严重的问题是社会阶层的不断撕裂,穷人愈穷、富人愈富。

整个疫情期间,美国收入最高的阶层总资产净值直接飙升到了3.8万亿美元。这不仅与整体经济的下滑趋势形成了鲜明的对比。

(有媒体专门做了个美国新冠死亡人数同亿万富翁财富增加数额的对比图)

无限做大金融房地产,虽然一时繁荣,但是去泡沫化的过程也是异常痛苦的,副作用显著。

美国靠着手里的铸币权能把自己的风险分担给全世界,但我们现在是没有这个能力的,一旦危机出现,后果不可想象。

这就是最近五六年不断强化金融和房地产监管的原因。

从苏联到日本再到美国,寻找平衡可持续的增长方式一直是我们孜孜以求的,但这些模式问题都不少。

现在,越来越多的人把目光转向德国。

德国有什么特点呢?可圈可点的还是很多的。

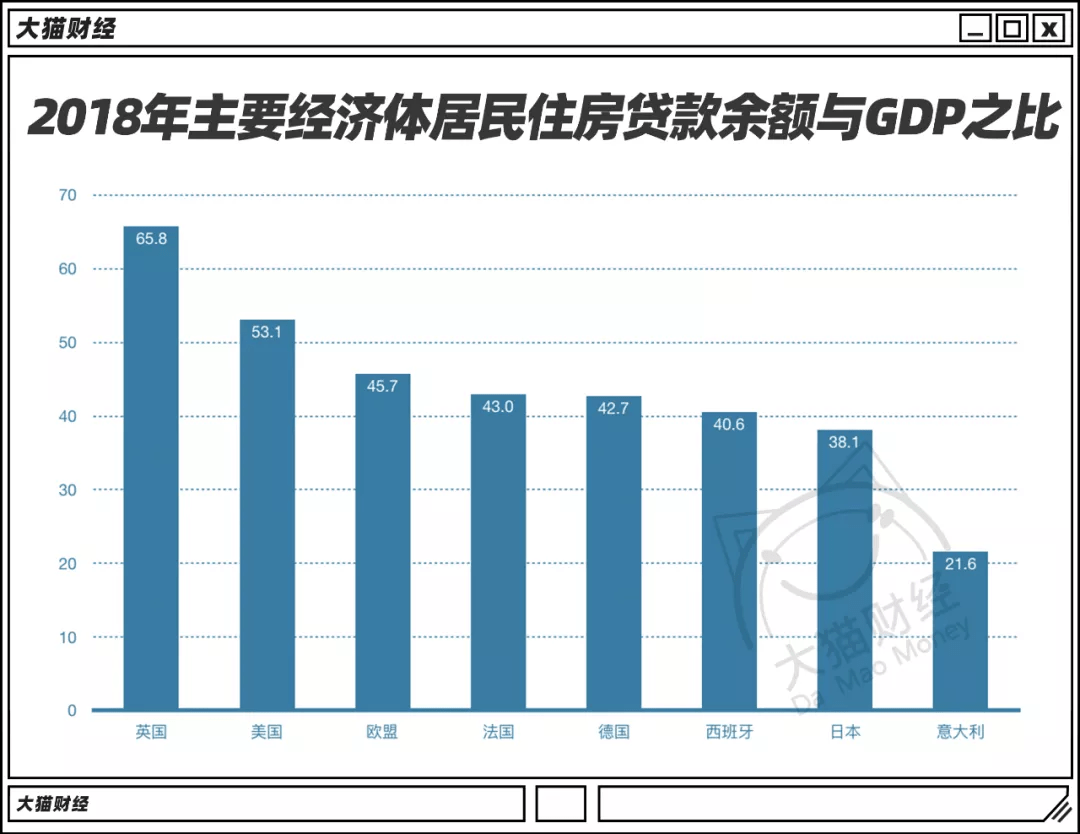

比如在地产方面,德国不仅早早出台了各种保障住房出租市场平稳发展的法案,更是当今世界上少有的几个有效控制住了房贷增速、实现了金融和地产相对良性循环的国家。

咋做到的呢?原因很多,比如他们审慎的住房金融制度。

德国房贷严苛,银行放贷看的是MLV(抵押贷款价值)而非房子的市场价,再加上税收不低,居民不狂热、银行没动力,这房贷余额肯定涨不上去啊。

(西班牙和意大利人口太少,日本又自己吹破了地产泡沫)

反观盎格鲁撒克逊体系下的房贷市场,更注重房产的资产属性和市场价格。房价一涨,市场就疯;市场一疯,银行也跟着火上浇油,要是崩盘就都悬了。

更值得一提的是,德国始终维持着较小的金融规模和庞大的制造业部门,金融业比重长期低于5%,制造业比重则始终高于20%。

除此之外还有不少配套的制度保障,比如控制金融业收益率、降低企业金融化程度、以及提升微观主体活力和实体经济竞争力等等,最终实现了金融支持实体、而非金融吸血实体的目标。

随着时间不断推移、问题不断暴露,越来越多的人开始思考美国模式的弊端和德国模式的优点也有人断言——

“在基本发展道路上,我们已经抛弃了“美国道路”转向了“德国道路”,即通过发展制造业带动GDP的进一步增长。因此“重制造、轻服务”已经成为未来三至五年,甚至五至七年的基本政策。”

制造业规模突出、房地产市场健康,就业选择多、不内卷、自然就没那么多焦虑的出口,这个情景还是不错的,但想要真正实现这个目标,需要做的事情还是很多的。